지난 150년 동안 일어난 시장 붕괴가 2020년 우리에게 가르쳐 주는 것

현재의 시장 붕괴 상황은 코로나19 확산으로 인한 것일 수 있지만, 투자자들은 "그동안의 주식시장 급락이 정상인가, 아니면 이례적인 경우인가?"라는 의문을 갖고 있다.

2007~2009년 글로벌 금융위기 당시 일부 관측통들은 "블랙 스완" 사건이 일어난 것이라고 묘사했다. 이전에 그와 비슷한 사건이 일어난 적이 없었기 때문에 예견할 수 없었던 독특한 부정적 사건이라는 의미였다. 하지만 시장 수익률 집계 전문 회사인 입보스톤 어소시에이츠의 데이터를 보면 시장 붕괴의 오랜 역사를 알 수 있다. 그중 일부는 결국 더 큰 금융위기의 단초가 되었다.

그렇다면 만일 그러한 "블랙 스완" 사건이 어느 정도 정기적으로 일어난다고 하면(너무 자주 일어난다면 진정한 블랙 스완 사건이 아니므로), 무엇이라고 불러야 할까? 입보스톤 어소시에이츠의 설립 멤버이자 현재 CFA 리서치 재단의 로렌스 B. 시겔에 따르면, "블랙 터키"에 가깝다고 한다. 2010년 파이낸셜 애널리스트 저널 기사에 기고한 글에서 그는 블랙 터키를 "데이터 상으로 항상 일어나지만 의도적으로 무시되는 사건"이라고 설명한다.

이 글에서는 과거의 시장 위기를 살펴보고 현재의 코로나19 확산으로 인한 시장 위기와 어떻게 비교되는지 알아본다.

시장 붕괴 빈도는?

전반적인 시장 붕괴의 횟수는 얼마나 과거로 거슬러 올라가느냐 그리고 어떻게 정의하느냐에 따라 달라진다.

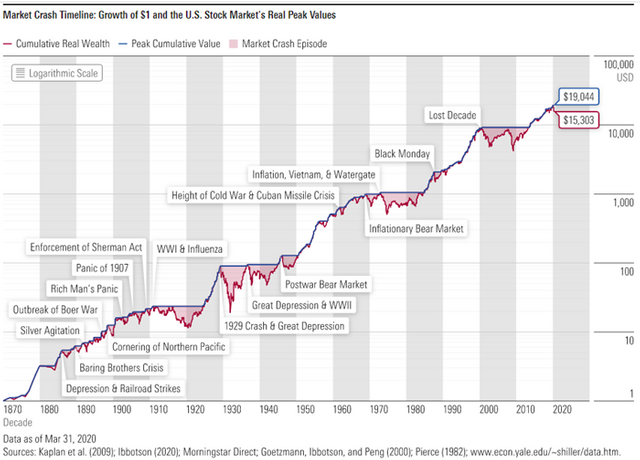

이 글에서는 지난 150년 동안의 시장 붕괴를 살펴본다. 아래 차트는 1886년 1월 이후 미국 주식시장의 실질 월간 수익률과 시겔의 책 "Insights Into the Global Financial Crisis"에서 집계한 1871~1885년 기간 동안의 연간 수익률을 사용했다. 또한 "약세장"(일반적으로 20% 이상 하락으로 정의됨)이라는 말을 "시장 붕괴"로 동의어로 사용한다.

각각의 약세장은 수평선으로 표시했으며, 이전 고점에서 하락했다가 다시 이전 고점을 회복한 기간까지다.

이 차트를 보면, 거의 150년이라는 이 기간 동안 가상의 미국 주식시장 지수에 1달러(1870년의 미국 달러)를 투자했다면, 2020년 3월 말 기준 15,303달러로 성장했을 것이다.

하지만 여기까지 오는 길은 순탄치만은 않았다. 그 과정에서 수많은 하락이 있었고, 그중 일부는 심각했다.

결국 시장은 항상 반등했고, 다시 최고치를 갈아치웠다. 하지만, 다음을 포함한 일부 장기 약세장에서는 믿기 어려울 정도로 힘들었다.

◾ 1929년 시장 붕괴로 인한 79% 하락은 대공황으로 이어졌고 위 차트에서 최악의 하락세를 보여주고 있다.

◾ 2000년 8월부터 2009년 2월까지의 54% 하락은 '잃어버린 10년'이라고도 한다. 차트에서 두 번째로 심각한 하락세였던 이 기간은 닷컴 거품이 터지면서 시작되었다. 시장이 회복되긴 했지만, 2007~2009년의 폭락 이전까지의 누적 상승은 2000년 8월 수준으로 되돌리기에는 충분하지 않았다. 2013년 5월, 거의 12년 반 이 지나서야 그 수준에 도달했다.

◾ 1911년 6월부터 1920년 12월까지의 51% 하락은 네 번째로 심각한 하락세였고, 1918년 스페인 독감 확산이 포함되어 있기 때문에 오늘날의 상황과 가장 관련이 있을 수 있다.

이와 같은 사례는 19세기, 20세기 및 21세기(코로나19로 인한 시장 붕괴 이전까지)에 걸쳐 무수히 많은 시장 붕괴가 있었음을 보여준다. 그 빈도를 이해는 것이 주식 투자의 위험을 더 잘 이해하는 데 도움이 될 수 있다.

시장 붕괴로 인한 고통

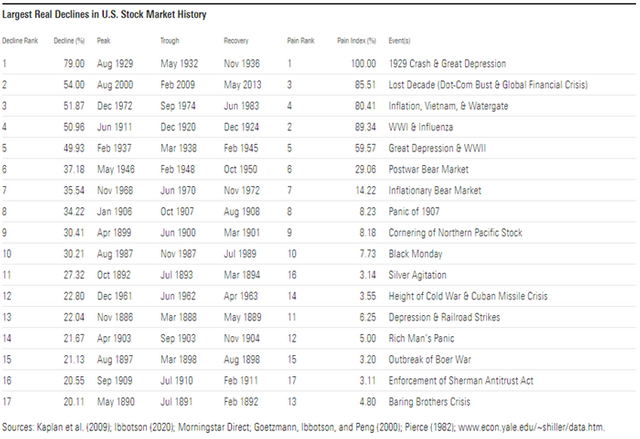

하락 정도와 이전 수준으로 돌아가는 데 걸린 시간을 고려한 "고통 지수"로 각 시장 붕괴의 심각성을 측정했다.

각 약세장의 고통 지수(%)는 지난 150년 동안 최악의 시장 붕괴인 1929년을 100%로 하고 이를 기준으로 계산했다.

예를 들어, 쿠바 미사일 위기 동안 시장은 22.8%의 하락을 겪었다. 1929년의 시장 붕괴는 79%의 하락을 가져왔는데, 이는 3.5배 더 규모가 컸다. 이것만으로도 의미심장하지만, 1929년 시장이 회복하는데 4년 반이 걸린 반면, 쿠바 미사일 위기에서 회복하기까지는 1년도 걸리지 않았다. 따라서 양자를 고려했을 때, 실제로 대공황 초기가 쿠바 미사일 위기 상황보다 28.2배나 더 심각했다.

아래 차트는 지난 150년 동안 약세장에서 일어난 시장 붕괴의 심각성에 따라 분류한 것이다. 고통 지수와 그 순위도 보여준다.

가장 심각한 시장 붕괴와 직접 비교

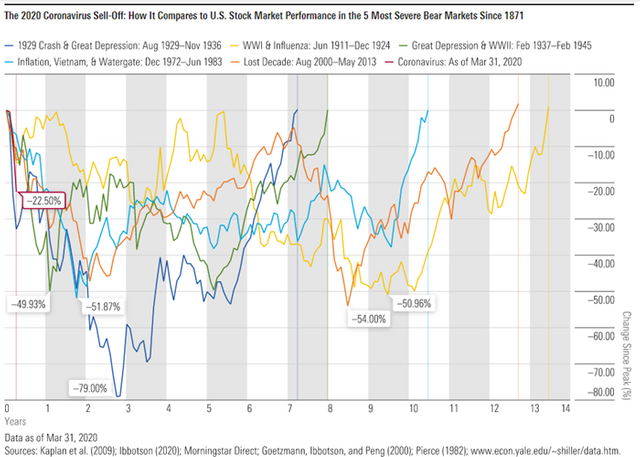

아래 차트는 최근의 주식시장 붕괴를 가장 심각한 5차례 시장 붕괴의 맥락에서 회복 시간을 비교한 것이다.

경사가 급하다는 면에서, 현재의 시장 붕괴는 심각하다. 1929년 시장 붕괴 당시 초기와 대략 일치한다. 그 외로는 베트남/워터게이트 기간 동안 인플레이션으로 인한 약세장, 차 세계 대전 후반기의 약세장, 잃어버린 10년의 약세장, 그리고 앞서 언급했던 1차 세계 대전/스페인 독감 확산으로 인한 약세장이다.

당연히, 약세장 각각의 길이와 심각성은 많은 차이가 있다. 이들 5차례의 시장 붕괴에서 시작 시점에서 바닥을 찍은 시점까지는 평균 57개월, 이전 고점으로 회복되기까지는 평균 125개월, 평균 하락률은 57.15%였다. 그리고 이러한 사례 외에도 150년 동안 12차례의 다른 약세장이 있었다. 전체적으로, 약세장은 대략 9년마다 발생해왔다.

지금의 약세장이 얼마나 오래 지속되고, 또 회복하기까지 얼마나 오래 걸릴지는 알 수 없지만, 위와 같은 평균을 통해 지난 150년 동안 얼마나 많이 하늘이 무너졌었는지 또 얼마나 오래 지속되었는지 더 쉽게 이해할 수 있고, 따라서 시장은 항상 결국에는 어느 시점이 되면 회복되었다는 사실을 알게 해준다.

이런 패턴은 전 세계적으로도 마찬가지다. 예를 들어, 캐나다에서는 지난 64년 동안 7년에 한 번꼴로 시장이 붕괴되었다. 뉘앙스는 다르지만(캐나다의 평균 회복 기간은 약 34개월이었다), 정기적인 시장 붕괴와 그에 따른 회복의 전반적인 경향은 비슷하다.

주식시장은 인내심 있는 투자자에게 위험을 보상해 준다.

이 역사적인 주식시장 수익률 데이터는 시장 붕괴가 생각만큼 독특하지 않다는 사실을 분명하게 보여준다. 생각보다 자주 나타난다는 점에서 "블랙 터키"라는 용어가 더 적합하다. 그리고 지금의 코로나19로 인한 시장 붕괴는 가장 최근의 블랙 터키일 뿐이다.

이 데이터를 통해 시장 붕괴가 정기적이란 사실을 고려하면, 시장 위험은 변동성 이상이라는 점이 더 분명해진다. 또한 시장 위험에는 침체된 시장과 극단적인 사건의 가능성이 포함된다.

그런 사건들이 단기적으로는 무서울 수 있겠지만, 장기적으로는 인내심을 갖고 시장에 머무를 수 있는 투자자들에게 주식시장은 위험을 감수한 만큼의 보상을 안겨 준다.

자료 출처: Morning Star, "What Prior Market Crashes Can Teach Us About Navigating the Current One"