Kryptomania

This is the Bitspace platform for publications in Norwegian. This article was originally published in English on June 8th.

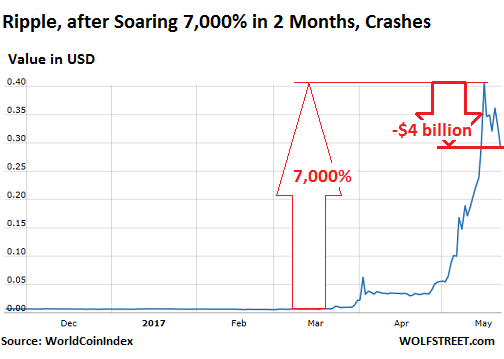

Den siste tidens prisoppgang i kryptovalutamarkedet har tatt pusten fra noen hver. På bare et par måneder har prisen på Bitcoin mer enn doblet seg, men sammenlignet med mange av de andre kryptovalutaene har Bitcoin stått nærmest bom stille. Siden den kraftige oppsvingen i altcoins (alternative kryptovalutaer) tiltok for alvor i midten av mars har flere store kryptovaluta-prosjekter steget godt over ett tusen prosent. Mest bemerkelsesverdig av dem alle har vært Ripple (XRP), som fra 1. mars til 17. mai opplevde en prisstigning på nærmere 10 000 %, fra $0,005 (en halv cent) per token til $0,42 (42 cent) per token. Ripples totale markedsverdi passerte da 16 milliarder dollar, og den ligger i skrivende stund på rundt 12 milliarder. Enda mer nylig har to coins ved navn Stratis og DigiByte trådt inn i søkelyset, med en dobling på henholdsvis 100 og 200 ganger på mindre enn tre måneder.

Den enorme prisstigningen skaper naturligvis blest rundt kryptovalutaene, og oppmerksomhet fra allmennheten er i sin tur med på videre å forsterke etterspørselen. I denne artikkelen skal vi gå nærmere inn på noen nøkkelfaktorer som kan tilskrives en del av æren for den siste tidens overveldende verdiøkning. Muligens vil også denne artikkelen bidra til prisveksten ved å gi enda mer oppmerksomhet.

En helt ny type eiendelsklasse

Kryptovaluta-markedet består av ulike typer prosjekter, og det er Bitcoin som er i spissen, men konkurransen øker fra en rekke nye prosjekter. Av disse finner vi andre typer coins som blant annet fokuserer på blant annet anonymitet, datalagringsdistribusjon, solenergi, transaksjonskapasitet osv. Vi finner også en ny trend der nyoppstartede bedrifter som istedenfor, eller i tillegg til å utstede tradisjonelle aksjer, velger å utstede sin egen kryptovaluta eller blockchain token når de skal ha kronerulling til utvikling av egne prosjekter.

(bilde hentet fra cryptocurrencybitcoinnews.com)

Mange av disse kryptovalutaene lanseres gjennom en såkalt ICO (Initial Coin Offering), altså tilsvarende IPO (Initial Public Offering), men der det i stedet for å utstedes aksjer, utstedes såkalte coins eller tokens, ofte koblet opp mot selskapets egen blokkjede eller desentraliserte applikasjon (Dapp). Man kan også bruke ordet ITO (Initial Token Offering), men ICO er mest vanlig. En “aksje” utstedt som en kryptovaluta er vesentlig mer likvid enn en tradisjonell aksje, da den kan handles som en kryptovaluta. Det blir som om sedlene våre var faktiske verdipapirer og vi for eksempel brukte Apple-aksjer som betaling i kassa på Kiwi. Mange av kryptovalutaene blir dermed en mellomting mellom aksjer og penger.

En av de viktigste forskjellene mellom instrumenter innen tradisjonell finans og kryptovalutaer/blockchain tokens er den ekstremt lave terskelen. Kryptofinans-verdenen er foreløpig så godt som helt uregulert verden over. For eksempel settes det i USA strenge kriterier for å kunne oppfylle kravene til å bli en akkreditert investor med mulighet til å investere større summer i nye selskaper med høy risiko. Derimot er det på ICO-markedet foreløpig fritt fram for såkalte retail investors, altså mannen i gata, å skyte inn store pengesummer i nye prosjekter, all den tid kryptovalutaene ikke har juridisk status som finansielle instrumenter. Dermed kan disse “aksjene” fritt omsettes uten avgifter, kurtasjer, kontrakter eller krav til KYC-prosedyrer (Know Your Customer), bare for å nevne noe.

Et innblikk i kryptovalutaenes likvide natur

Det pågår et race for utvikling av løsninger som gjør kjøp av Bitcoin for vanlig fiat-valuta enklere. Fremdeles kan det oppleves som litt komplisert å gå til anskaffelse av Bitcoin. Når man derimot har skaffet seg Bitcoin, krever det kun et par tastetrykk å gå til innkjøp av andre kryptovalutaer på plattformer som Poloniex og Bittrex. Det er enkelt å overføre Bitcoin til disse plattformene og få tilgang til et nærmest ubegrenset antall kryptovalutaer som handles fritt og så godt som uten transaksjonsavgifter.

De alternative kryptovalutaene (altcoins) gjennomgår til tider vanvittige prisstigninger eller prisfall. Skjønt, dette er overhodet ikke noe nytt i Bitcoin-verdenen. Fra å være verdt bare noen få cent i 2009/2010 har Bitcoin gjennomgått flere hype cycles i størrelsesorden 1000 % eller mer på bare noen få dager/uker flere ganger tidligere. Relativt sett er prisveksten på 100–200 % så langt i 2017 i så måte ikke særlig oppsiktsvekkende til Bitcoin å være. Bitcoins volatilitetsindeks er på stødig vei ned, og dag til dag forekommer det svært sjelden prissvingninger på mer enn 10 %.

De enorme daglige svingningene i altcoins resulterer riktignok i at folk som bruker disse exchangene raskt kan ende opp med å desensitiviseres. Mens daglige svingninger på 10, 15, 20 % fører til store overskrifter i den tradisjonelle aksjeverdenen, er disse tallene blitt dagligdags kost for dem som følger med på kryptovalutaer. Det er knapt noen som lenger hever øyenbrynene når en token dobler seg i verdi og står oppført med over 100 % i grønt. De siste årene har man med jevne mellomrom, og oftere og oftere, sett mangedoblinger i de mindre kryptovalutaene på bare få timer. I dette elleville markedet blir Bitcoin dermed den “kjedelige” valutaen med minst spekulasjonsverdi, da den med årene er blitt såpass stabil.

I denne veldig tidlige kryptomonetære fasen, som stadig blir sammenlignet med Internett tidlig på 90-tallet, blir tradere insentivert av den ekstreme likviditeten til å spre sine pengeplasseringer over i flere valutaer i håp om at kanskje én av dem mangedobles. Kryptovalutamarkedet er som et globalt kasino der horder av nye mennesker fra hele verden stadig strømmer til, og for de på innsiden blir det om å gjøre å komme først til de nyeste spillbrettene. Eventyrlig avkastning utløser en selvforsterkende spiral av grådighet. Her er det ikke rom for trauste og konservative Bitcoin.

Om man regelmessig er inne og sjekker oversikten på exchangene og daglig ser grønne (og røde, men mest grønne) tall langt over 10 %, påvirker dette hva som oppfattes som normalt; fem prosents endring på én dag er en ikke-nyhet. Så lenge de fleste tallene forblir grønne, øker risikoviljen til unge mennesker som i utgangspunktet er villige til å ta høy risiko, og markedet mister alle hemninger. Bitcoin-kjedsomheten dytter pengeplasseringene over den lave inngangsbarrieren inn i stadig mer risikable valutaer. I skrivende stund er over 250 ulike kryptovalutaer verdsatt til over 1 million dollar.

Kryptovaluta i en global kontekst

Vi har så langt forklart kryptovalutaer som en ny type eiendelsklasse og hvordan disse kjennetegnes av sin ekstreme likviditet. Men hva forklares som grunnen til at markedet har skutt sånn fart akkurat de siste 6–12 månedene?

I et globalt og uregulert marked som Bitcoin tross alt er, er det ingen som kan gi noe entydig, sikkert svar, men det er mange faktorer som sannsynligvis spiller inn. En av dem er at Bitcoin i år har oppnådd anerkjennelse fra myndighetene i en rekke land, blant annet i Japan, der myndighetene i april kunngjorde at kryptovalutaen nå regnes som et gyldig betalingsmiddel.

(Bilde hentet fra bitcoin.com)

Kunngjøringen ble umiddelbart etterfulgt av et kraftig hopp i prisen. En voldsom økning i etterspørselen i Japan i ukene etter kunngjøringen gjorde at trading-volumet i JPY matchet volumet i USD. Også i Norge fikk Bitcoin-året en god start, da Finansdepartementet opphevet momsplikten på handel med Bitcoin, i tråd med EUs direktiver.

Som tidligere nevnt hevdes det også at blockchain-teknologi er på samme stadium i dag som internett var tidlig på 90-tallet. For øyeblikket lanseres stadig flere ICO-er, og blockchain-”aksjene” anses som en slags once in a lifetime-mulighet for mange. Vi vet alle hvordan dot-com-historien utspilte seg, men likevel var markedet større etter at bobla sprakk enn bare tre-fire år i forveien, for ikke å nevne at den teknologibaserte Nasdaq Composite-indeksen per i dag ligger høyere enn den gjorde tilbake på toppen i 2000. Det er ikke slett ikke utenkelig at blockchain går igjennom en lignende syklus, med en gigantisk bølgetopp ikke så altfor mange år fram i tid.

Ellers spås det blant “Den østerrikske skoles” økonomer at dagens gjeldsbaserte pengesystem ikke er bærekraftig og at en global valutakrise vil inntreffe innen tiåret er omme. Dette omtales av blant annet den lidenskapelige edelmetall-tilhengeren Mike Maloney som den største overføringen av velstand i historien. Det forventes at tilliten til sentralbankutstedte penger vil minke drastisk ettersom det stadig forsøkes få fart i økonomiene gjennom rentestimulering og oppkjøp av statsgjeld (kvantitative lettelser), ved at stadig mer penger hentes fra løse luften. Gull og sølv spås en nøkkelrolle i denne overgangen, og i og med at Bitcoin er begrenset i mengde i tillegg til å være utenfor systemet, er mange også av den tro at Bitcoin også kan bli en såkalt trygg havn når markedsuroen stormer som verst.

I tillegg gjør begrensningen i mengde Bitcoin til en såkalt deflasjonær valuta der verdien per enhet ikke eroderer over tid, til forskjell fra dagens tradisjonelle inflasjonære valutaer. I noen land, slik som Venezuela og India som gjennomgår hyperinflasjon og streng valutakontroll, har etterspørselen etter Bitcoin eksplodert. I Venezuela, hvor befolkningen drastisk går ned i vekt grunnet knapphet på mat, er Bitcoin i ferd med å bli forskjellen på liv og død, ettersom den venezuelanske bolivaren faller som en stein. Å sette verdier i den digitale valutaen blir dermed mer eller mindre den eneste mulige utvei fra å miste et helt livs sparepenger.

Tilbake i Vesten opplever befolkningen ennå ikke løpsk inflasjon, men i en tid der rentene holdes såpass lave, skal det godt gjøres å finne sparetilbud med renter som er høyere enn det man taper gjennom inflasjonen. De som ikke nødvendigvis ønsker mer umiddelbart konsum, men heller ønsker å spare penger, gjetes derfor bort fra det sikre tapsprosjektet som banksparing for tiden er, og insentiveres til å plassere pengene i noe. Å kjøpe bolig har vært en sikker vinner for både nordmenn og folk i mange andre land, men boligbobler har sprukket før. 2017 har også vært en eneste lang global børsfest, men det er slett ikke åpenbart hvor lenge dette kan fortsette. I det hele tatt synes det ikke særlig klart hvilke typer tradisjonell pengeplassering man for tiden kan gjøre som ikke medfører betydelig risiko. Under rådende pengepolitikk, der det blåses bobler i nesten alt som er av markeder, tas stadig mer penger ut av sparekontoer og plasseres hvor enn de kan plasseres. Det er derfor grunn til å tro at Bitcoin nå i større grad vurderes som et seriøst alternativ for sparere.

Konklusjon

Det er svært vanskelig å vite hvor tidlig eller sent vi befinner oss i kryptovaluta-oppgangssyklusen. Spørsmålet er om vi nå er i en boble, eller om den siste tidens oppgang bare har vært en liten oppvarming for det som skal komme. Den siste helgen i mai bød på den første betydelige korreksjonen fra den vanvittige oppgangen som har pågått siden mars, men de påfølgende ukenes solide opphenting kan tyde på at dette kun var en midlertidig pustepause. Det er viktig å huske at kryptovalutaenes samlede markedsverdi ennå bare utgjør en dråpe i det globale finanshavet, og de aller fleste har kun såvidt hørt om 8 år gamle Bitcoin. I så måte er det vanskelig å se noe tak for hvor høyt dette markedet kan gå. Likevel må man som investor være klar over den høye risikoen ved kjøp av disse, og at det ikke finnes noen garanti for at kryptovalutaer vil overleve barndommen og modnes til etablerte samfunnsinstitusjoner.

Av Ola Haukland for BitSpace

@bitspace-norge

Beautiful writeup!Thanks for sharing.