애널리스트의 투자 의견을 믿지 말라.

증권사마다 각 종목에 대한 투자 의견을 제시합니다. 매도, 중립 또는 매수 의견을 내놓습니다. 그리고 이런 의견을 투자 결정에 반영한 투자자들이 많습니다. 그렇다면 애널리스트의 의견은 투자에 얼마나 도움이 될까요? 이노베이트 웰스의 다음 글에서는 전혀라고 말합니다.

스스로 투자할 마음이라면, 가능한 한 많이 읽어야 한다. 끊임없이 연구해야 한다. 멘토를 찾아야 한다. 증거를 바탕으로 투자해야 한다. 어떤 경우든, 증권 방송을 믿으면 안 된다. 애널리스트의 투자 의견을 따라서도 안 된다.

..........

증권사나 애널리스트의 '매수/매도' 의견으로 투자하면 안 된다. 그 이유를 말하려면 먼저 최악의 투자 실수를 설명하고 넘어가야 한다.

증권사는 여러 애널리스트들을 두고 각 종목들에 대한 투자 의견을 내놓고 있다. 해당 증권사나 대형 포털 증권란에 가면 모든 종목에 대한 "강력 매수, 매수, 중립, 매도 및 강력 매도" 의견을 찾아볼 수 있다. 또한 증권 방송(어쩌면 증권 오락 방송이라고 해야 할지도 모르지만)을 틀면 매수나 매도를 외치는 전문가들을 언제나 만날 수 있다.

이들 모두는 똑똑하고 공부도 많이 한 인물이다. 수많은 자료를 살펴보고, 수십 쪽짜리 보고서를 내놓고, 구체적인 목표 주가를 제시한다. 다만 동전 던지기나 다름없는 일이긴 하지만 말이다.

..........

이 업계에 처음 들어오고 얼마 후, UBS의 선배 그리고 동료와 점심을 같이한 적이 있었다. 지금도 기억나는 것은 내가 금융이나 자본 시장에 대해 잘 모른다고 고민을 털어놓은 것이다. 공과대학을 나와, 은행 컨설팅 부서에서 잠깐 일하긴 했지만, 그때까지 주로 했던 일은 다리 거더를 검사하고, 은행 상품의 사용례를 개발하는 것뿐이었다.

"아무 걱정도 하지 말게. 양복 입고 출근만 하면, 나머지는 우리가 다 할 거야." 선배는 이렇게 말해주었다. 그리고 회사의 연구조사 부서에 대한 간단한 설명을 들었다. 몇 주 후, UBS 훈련 프로그램에서 일하게 되었다.

그렇게 8년이 흘렀고, 자리를 옮겨 모건 스탠리에서 일하게 되었다. 그곳에서 배운 가장 중요한 것은 "상사가 뭐라 말해도 너무 심각하게 생각하지 마라. 의심이 생기면, 웃으면서 전화를 걸어라."였다.

증권사는 연구 조사에 의존할 수밖에 없다. 모건 스탠리는 일정 수준의 자금을 자기 재량으로 관리하는 투자 자문들이 있다. 이 자금으로 고객의 입금 전에 대신 주식을 매수한다. 이들은 자사 애널리스트가 "매수" 의견을 제시한 종목을 매수한다. 그런데 만일 "매도" 의견에도 주식을 보유하고 있다면, 그 정당한 이유가 있어야 한다.

논리적이다. 하지만 애널리스트가 틀렸다면 어떻게 될까?

..........

2014년 여름 시드릴(Seadrill)이란 종목을 보유 중이었다. 나뿐 아니라, 내 고객 수백 명도 그랬다. 시드릴은 원유 시추 회사였고, 애널리스트들은 이 회사의 성장성을 확신하고 있었다. 그들을 믿었고, 시드릴 주식을 상당량 매수했다.

당시 유가는 배럴당 120달러 수준이었지만, 몇 개월 후 계단식 하락을 계속하면서 고점 대비 80%나 하락했다. 2014년 초 시드릴의 주가는 40달러가 넘었었다. 2015년 말이 되자 2달러까지 추락해 있었다. 1년 반 년 만에 95%의 손실을 본 것이다.

개인적으로도 1만 달러 이상의 손실을 입었지만, 많은 고객들의 손실은 더 심각했다. 일부는 자금을 빼갔다. 힘든 몇 개월을 보냈고, 주가가 하락할 때마다, 애널리스트는 기존 의견을 바꾸지 않았다.

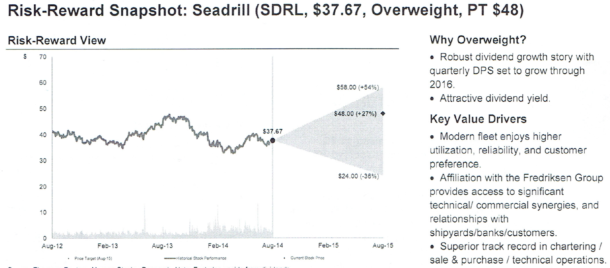

다음은 2014년 8월 애널리스트의 보고서 스냅 샷이다. 비중 확대(매수 의견의 또 다른 표현)에 목표 주가는 48달러였다.

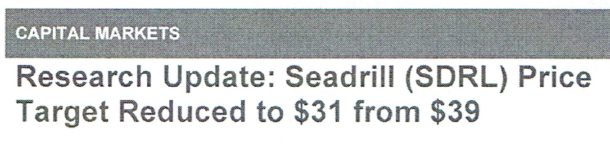

두 달 후 보고서가 업데이트되었다. 여전히 비중 확대였지만, 목표 주가는 31달러로 낮아졌다.

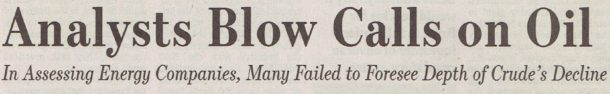

결국 시드릴은 1달러 선에서 거래되다가 파산하고 말았다. 이런 의견을 유지한 애널리스트가 모건 스탠리에만 있었느냐? 다음은 그해 겨울 월스트리트 저널 기사를 보면, 얼마나 많은 애널리스트들이 에너지 주식에 매수 의견을 제시했는지 알 수 있다.

애널리스트들은 매도 추천을 더 많이 하는 쪽으로 편향되어 있다. 증권사가 원하는 것이고, 그래야 고객의 투자를 유인해, 돈을 벌 수 있기 때문이다. 게다가 매도 의견을 내놓는 애널리스트가 많으면 많을수록, 투자 대중이 주가를 끌어올린다. 더 많은 투자자가 매수에 뛰어들수록, 해당 애널리스트가 우수해 보이고, 증권사는 더 많은 수수료를 챙긴다. 모두가 행복해지는 상황이다.

증권사는 자기 고객인 기업과 애널리스트의 평가를 엄격히 분리해야 한다. 그렇다면 과연 그럴 수 있을까? 만일 증권사 사장은 고객 기업 CEO의 환심을 사려는 상황에서, 어떤 애널리스트가 그 기업 주식에 무자비하게 "매도" 의견을 제시할 수 있을까?

처음부터 진정한 목표 주가가 같은 건 없다. 주가가 움직일 때마다 얼마씩 목표 주가를 조정하면서 이를 '분석'이라고 부른다. 고장 난 시계도 하루에 두 번은 맞는 법이다.

S&P 500 종목들 중 '매도' 의견이 대다수인 종목이 얼마나 되는지 아는가? 없다.

2012년의 한 연구에서는 애널리스트의 종목 선정 실적을 살펴보았다. 그 결론은 다음과 같다.

- 애널리스트들의 의견 중 맞았던 비율은 51%에 불과했다(동전 던지기나 마찬가지라는 말이다).

- 애널리스트들의 의견 중 62%가 매수였고, 매도 의견은 4%에 불과했다.

애널리스트들도 다른 모든 사람들과 마찬가지로 인지 편향과 행동 편향에 빠져 있다. 더 심각한 점은 소속 증권사도 애널리스트들이 어떻게든 "매수" 의견을 유지할 만한 이유를 계속해서 찾아내길 바란다는 것이다. 이런 상황에서 과연 애널리스트의 의견이 객관적일 수 있겠는가?

.........

시드릴이 전환점이 되었다. 화가 났고, 창피했으며, 바보 같았다. 인생에서 가장 스트레스받았던 기간이었고, 다른 누군가를 비난하고 싶었다. 누구라도 말이다.

곧 분명한 사실을 깨달았다. 나 자신이 문제였다. 스스로 연구 조사를 하지 않고, 회사의 연구 조사를 그냥 따른 것이었다. 이후 읽고, 연구하기 시작했고, 모든 것을 의심해 봤다.

언론 기사 대신 증거를 바탕으로 투자하는 방법을 배웠다. 추세 추종 전략에 대해 알게 되었고, 시드릴 같은 일이 일어나지 않게 하는 방법을 배웠다.

여러분은 나처럼 비싼 교훈을 얻지 않길 바란다. 스스로 투자할 마음이라면, 가능한 한 많이 읽어야 한다. 끊임없이 연구해야 한다. 멘토를 찾아야 한다. 증거를 바탕으로 투자해야 한다. 어떤 경우든, 증권 방송을 믿으면 안 된다. 애널리스트의 투자 의견을 따라서도 안 된다.

I upvoted your post.

Cheers to you.

@Pinoy

Posted using https://Steeming.com condenser site.

Trust no one

생생한 현장정보네요! 감사합니다!

좋은 글 잘 읽었습니다.

우리나라만 그런가 했는데

미국에서도 매도 의견을 내기가 수월치는 않은가 보네요;;;

결국 발품을 팔며 스스로 배워야 한다는건

어딜가나 마찬가지라는걸 배워갑니다.

매도편향이 아니라 매수편향이라 써야될거같은데요 아무튼 잘 읽었습니다. ㅎㅎ 늘 감사합니다