[투자] Jeremy Grantham의 개인투자자를 위한 10가지 조언

안녕하세요, Bluejazz입니다. 오늘은 Jeremy Grantham의 개인투자자를 위한 투자조언들을 소개합니다.

미국 자산운용사 GMO 의 창립자 중 한 사람인 Jeremy Grantham은 1938년생 영국 태생이며, 1970년대 초반에 세계 최초 중 하나의 인덱스 펀드를 운영하기도 했던 투자자입니다. 시장 전망을 담아 작성하는 GMO 분기 레터로 유명하며, 2011년도에는 블룸버그가 선정한 글로벌 금융시장에서 가장 영향력 있는 50인으로 선정되기도 했습니다.

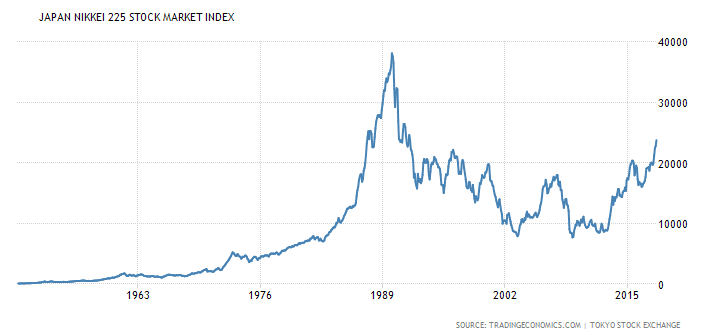

이 영국 할아버님께서는 가장 유명한 비관론자(Doomsayer), 역발상 투자가(Contrarian)로 유명한데요. (legendary contrarian으로 수식되는 경우가 많더군요) 전통적인 가치투자자들이 특정 펀더멘털을 기준으로 가치평가를 하는 반면, 이분은 역사적인 가격변동을 감안해서 가치평가를 하는 것으로 유명합니다. 또한 그는 실제로 여러 차례 대형버블을 정확히 예측하면서 화제가 되기도 했습니다. 예를 들면 '00년에는 닷컴 버블을 예측했었고, '07년도에는 하우징 버블을 예측했던 것으로 유명합니다. 또한 '80년대 후반에는, 정점을 향해 폭등을 거듭하던 일본 주식을 환매할 것을 고객들에게 권장하기도 했었다고 하죠.

□ 니케이225 지수 차트

그가 2012년도 GMO 분기레터에 장문의 글을 적은 적이 있습니다. 개인투자자로서 항상 담아둬야 할 글이고 나누고 싶은 글이라서, 간략하게 번역해서 공유합니다. ※일부 의역이 포함되어 있습니다. 혹시 틀린 번역이 있다면 지적해주세요!

--------------------------------------------------------------------------------------------------[폴로니우스 삼촌이 전하는 투자 조언 ]

(부제 : 험난한 투자 여정을 떠나는 개인투자자를 위하여)

*폴로니우스: 셰익스피어의 햄릿에 등장하는 왕의 조언자

1. 역사를 믿어라. (Believe in history)

모든 버블은 꺼지게 되어 있다. 시장은 영광스럽게도 비효율적이고(the market is gloriously inefficient) 공정가치에서 멀리 벗어나 있다. 그렇지만 결국, 당신의 마음과 인내심을 무너뜨린 다음에야, 시장은 공정가치로 회귀할 것이다. 당신이 해야할 일은 그게 벌어질 때까지 살아남는 것이다. (다음의 아래 조언들은 바로 그 살아남는 방법에 대한 것이다)

2. 돈을 빌려주지도, 빌려주지도 말라 (Neither a lender nor a borrower be)

남의 돈으로 투자하지 말아라! 만약 투자하기 위해 돈을 빌린다면, 당신이 살아남기는 더욱 힘들어질 것이다. 대출이 포함된 포트폴리오(Leveraged portfolio)는 고객의 가장 중요한 자산, 바로 인내심(Patience)을 잠식하기 때문에 지속되기 어렵다. 빌린 돈으로 투자한다면 더욱 공격적인 투자, 무분별한 투자, 그리고 탐욕을 불러일으키게 마련이다. 물론 대출을 통해 수익을 점점 늘릴 수는 있겠지만, 언젠가는 갑자기 당신을 잠식하게 될 것이다. 마치 마약처럼 유혹적이라 수많은 개인투자자들이, 심지어 정부까지도 대출에 의존하는 경우가 많다.

3. 너의 재산을 배 한척에 모두 담지 말아라 (Don't put all of your treasure in one boat)

너무나도 당연한 이야기지만, 반복해서 이야기할 가치가 있다. 분산투자는 결국 수익에 대한 것이 아니라, 회복력(Resilience)에 대한 것이다. 투자 방식을 다양화해야만이 당신이 마음먹고 크게 한 투자(Big Bets)가 당신이 희망하는대로 되지 않는 결정적인 시기에 당신이 살아남을 수 있다.

4. 인내심을 가지고 긴 관점으로 보라 (Be Patient and focus on the long term)

좋은 카드패를 받을 때가지 기다려라. 사고 싶은 것이 있더라도, 바로 행동하지 말고 당신이 원하는 가격대가 될 때까지 기다려라. 그게 바로 당신의 안전마진이 될 것이다. (This will be your margin of safety) 투자 손실의 고통을 어떻게 감내하는 것은 괴로운 일이다. 그렇지만 그 고통은 감내할 가치가 있다. 개별종목은 보통 가격이 회복되기 마련이며, 전체 시장은 "항상" 그렇다. (Individual stocks usually recover, entire markets always do.) 만약 당신이 앞서 말한 조언들을 잘 따랐다면, 당신은 결국 그 악재들보다 오래 살아남을 것이다. (you will outlast the bad news.)

5. 기관투자자들보다 당신이 가진 장점을 인식하라 (Recognize your advantages over the professionals)

개인투자자들은 인내심을 가지고 투자할 수 있다. 다른 사람이 무슨 일을 하든간에, 오직 자신이 원하는 방향으로 투자하고 기다릴 수 있다. 그런 사치는 기관투자자들에게는 거의 불가능하다. 월가의 투자자들은 직업, 커리어, 보너스같은 것들을 지키기 위해 많은 비용을 감수하면서까지 단기성과에 집착하곤 한다.

6. 자연스러운 낙관주의자가 되어라. (Try to contain natural optimism)

낙관주의는 생존을 위한 긍정적 기질 중 하나이다. 낙관주의 사회의 사례인 미국은 Risk-taking을 권장하는 사회이며 실패한 기업인들도 가치를 인정받는다. 미국의 800개 인터넷 스타트업 기업들이 독일의 80개 스타트업 기업들보다 훨씬 더 많은 손실을 보았지만, 그 중 몇몇 기업은 오늘날의 아마존과 페이스북이 되었다. 낙관주의자들은 평균적으로 더 좋은 결과를 얻는다. (You don't have to be better, the laws of averages will look after it for you.)

그렇지만 하락장에서 무조건적인 낙관주의는 경계해야 한다. 미국은 닷컴버블을 앞두고는 시장에 부정적인 뉴스(bearish news)가 마치 페스트같은 질병처럼 몹쓸 것으로 취급되고, 비관주의적인 기관투자자들은 비관론에 대한 무조건적인 거부감이 팽배한 분위기 때문에 직장을 잃게 되는 경우가 많았다. 즉 무조건적인 낙관주의가 악재를 앞두고 더욱 큰 불편함을 느끼게 했던 것이다. 이런 점에서 개인들은 온갖 뉴스 속에 갇혀있는 기관투자자들보다 차분함을 갖추기 더 쉽다.

7. 그렇지만 가끔 찾아오는 기회에는, 용감해져라. (But on rare occasions, try hard to be brave)

당신이 기관투자자들보다 더 잘할 수 있는 것은, 정말 매우 매력적인 투자기회(extreme opportunities)가 나타났을 때이다. 기관투자자들은 그런 기회를 보아도 그 과정에서 발생할 수 있는 일시적인 하락(temporary setbacks)이 자칫하면 고객 및 사업에 큰 손실을 가져올 우려 때문에 함부로 리스크 테이킹을 하기 어렵다. 그리고 그런 리스크는 개인투자자에게는 존재하지 않는다. 그러므로, 만약 그 숫자들이, 지금 상황이 분명 시장의 공정가치에서 일시적으로 벗어난 상태(real outlier of a mispriced market)가 맞다는 확신을 준다면, 이를 악물고 과감히 베팅하라.

8. 군중심리에 휩싸이지 말고, 오직 숫자만을 믿어라. (Resist the crowd: cherish numbers only)

가장 실천하기 어려운 조언이지만, 단지 타인이 그렇게 한다는 이유로 맹목적으로 휩쓸리지 말아라. 물론 주변에서 버블에 탑승해서 부자가 되는데, 군중심리를 따라가지 않고 그저 인내심있게 가만히 앉아서 기다리기만 하는 일은 매우 괴로운 일이다. 군중심리를 이겨내기 위해 가장 좋은 방법은, 당신만의 고유한 간단한 가치평가법을 사용하거나, 신뢰할 수 있는 근거자료를 찾는 것이다. (물론 그 근거자료의 숫자들은 수시로 직접 계산해보아야 한다) 그리고 그 숫자만을 신뢰하고 다른 모든 것은 무시하라. 주가는 결국 미래가치에 수렴하므로 단기뉴스에 얽매일 필요가 없다. 단기적인 경기하락은 개별기업의 장기성과에 거의 영향을 주지 못하며, 자산군 단위로 보면 더더욱이나 그렇다. 복잡한 계산은 기관투자자들에게 맡겨도 좋다. 그들은 보통 그 복잡한 계산을 해석하다가 평균적으로는 돈을 잃는다.

단순한 계산으로도 투자기회를 포착할 수 있다. 숫자는 항상 그 의미가 명확하다. 예를 들어 미국증시의 역사적 PER 평균은 15배였는데, 1929년에는 21배, 2000년에는 35배였으며 반면 1982년에는 8배였다.

9. 정말로, 이건 매우 간단한 방식이다. (In the end it's quite simple. Really.)

우리 회사(GMO)에서는 수익률(profit margins)과 주가이익배율(PER)이 7년 뒤에는, 현재 주가와 무관하게 역사적 평균수준으로 회귀할 것으로 간주한다. 그것을 근거로 40번의 분기 예측을 해왔는데, 40번 모두 들어맞았다. 뉘앙스에 의존한 것이라든지 박사학위같은 전문지식에 의한 것이 아니다. 이건, 군중심리를 지양하고, 간단하고도 명확한 숫자를 신뢰하고, 그리고 인내심을 갖는 일에 대한 것이다. (물론 기관투자자의 경우에는 사업리스크가 따라붙는다)

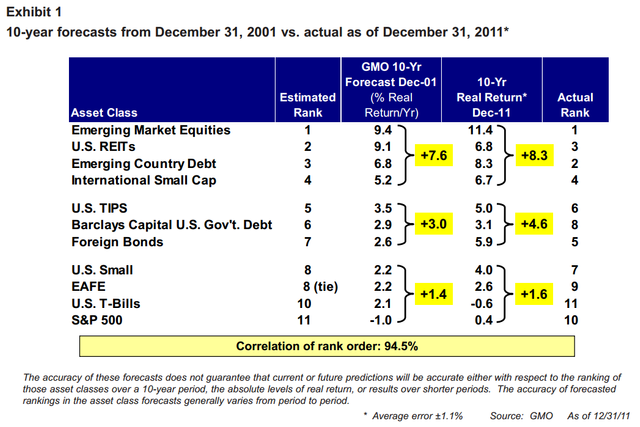

참고로 우리가 예측했던 자산군별 10년 성과 예측 결과는 아래와 같다. 이는 복잡한 계산이 아닌 투박하고 단순한 논리로 이뤄졌는데, 기관투자자들에게는 그 단순함을 이유로 실행하기 어려운 전략이기도 하다. (현재 GMO는 7년주기로 장기전망을 예측하나 당시에는 10년 주기로 예측)

10. 무엇보다도, 스스로에게 진실하라 ("This above all: to thine own self be true")

우리같은 테니스 선수들(주: 투자자를 테니스 선수로 비유)들은 몽상가들과 경기할 때마다 큰 이익을 본다. 그들은 현재의 투박한 기술이나 체력적 한계를 전혀 무시한 채로, 20년전 어느날 모든 백핸드 드라이브와 드랍샷이 성공하던 날의 환상을 꿈꾸며 경기를 하고 있기 때문이다. 투자의 세계에서는 이런 몽상은 매우 값비싼 비용을 치르게 된다. 개인투자자로서 효율적인 투자를 하기 위해서, 정말 매우 중요한 것은 당신의 장단점과 당신의 한계에 대해서 아는 것이다. 만약 당신에게 인내심이 있고, 군중심리를 이겨낼 수 있다면, 당신의 투자는 성공할 것이다.

그러나, 군중심리에 휩싸여 잘못된 투자방식(flawed approach)을 택해서 너무 늦게 투자에 뛰어들거나, 너무 일찍 투자에서 빠져나오는 것은 분명한 실패로 향하는 길이다. 당신은 당신이 어느 정도의 손실을 감내할 수 있는지(pain and patience threshold) 명확하게 알고 있어야 한다. 만약 당신이 군중심리의 유혹을 이겨낼 수 없는 사람이라면, 절대로 절대로 당신 돈으로 직접 투자하면 안된다. 대신, 그런 능력을 갖춘 매니저에게 돈을 투자하거나(단 아까 이야기한 이유들로 기관투자자들 또한 군중심리에 취약한 경우가 많다), 아니면 글로벌하게 분산투자된 인덱스펀드에 투자하고 은퇴할 때까지 쳐다보지 말아라.

반대로 당신에게 충분한 인내심이 있다면, 군중심리를 이겨낼 수 있다면(the ability to withstand herd mentality), 그리고 대학교 수준의 수학지식과 합리적 추론이 가능한 사람이라면 직접 투자해라. 그것만으로도 당신은 유리한 카드패를 손에 쥐고 있는 것이고, 대부분의 기관투자자들보다 더 좋은 성과를 거둘 수 있다. (슬프게도, 그러나 현실적으로, 비교적 이루기 쉬운 목표이다.) 당신의 행운을 빈다. 폴로니우스 삼촌이.

※ 출처: http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2012/02/GMO.pdf

좋은 글 감사합니다~

^^ 잘 읽어주셨다니 기쁘네요. 감사합니다!

(Resist the crowd: cherish numbers only)

Number 8 resonated with me the most as now the world is so loud (aka twitter aka instgram and facebook)

I wish I could understand all you've written but i try to guess from the english translation inbetween - thank you for the great words

thank you for your reply. I recommend you read the original letter written by jeremy grantham :)