기업의 수익 모델을 분석하는 방법 - 듀퐁 분석 (Dupont Analysis)

안녕하세요. 알파J인베스트먼트 대표, 알파J입니다.

워렌 버핏을 포함한 많은 주식의 대가가 늘 말하듯이, 저는 ROE (Return On Equity) 라는 지표를 아주 좋아합니다.

ROE = 순이익 / 자본

ROE는 직역하면 "자기자본이익률"이라는 뜻인데, 이는 투자한 자본 대비 이익을 얼마나 거두었는 지를 말해주는 지표입니다.

자본이라는 것이 결국 주주들의 돈임을 상기해보면, 이 말은 주주들이 회사에 투자한 금액 대비 이익을 얼마나 거두었는지를 의미하는 말이 되므로, 투자의 수익률, 그리고 기업의 수익 모델을 측정 하는 데에 아주 큰 역할을 하는 지표라고 할 수 있겠습니다.

ROE는 단순히 지표 자체로 숫자로 볼 때 뿐만 아니라, 지표 계산 수식을 하나 하나 분리해서 볼 때도 아주 큰 의미를 갖습니다.

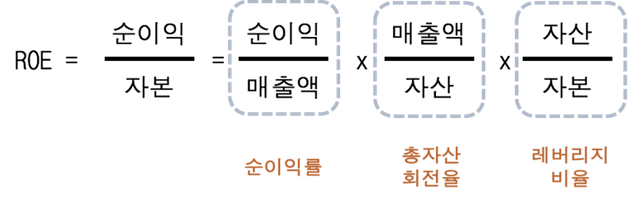

구체적으로, ROE는 다음과 같은 수식으로 분리가 가능합니다.

순이익률, 총자산회전율, 레버리지비율이라 불리는 각 항목으로 ROE를 나눈 다음,

각 항목의 분모와 분자를 서로 약분하면, 다시 원래의 ROE 수식이 나오도록 수학적으로 식을 확장한 모습이 보이시나요?

이렇게, ROE를 나누어 분석하는 것을 우리는 듀퐁 분석 (Dupont Analysis) 이라고 부릅니다.

이 수식은 기업의 수익 모델, 즉, 기업이 어떤식으로 이윤을 남기는 지 분석하는 데에 아주 효과적인 분석 방법입니다.

예제를 한 번 봅시다.

ROE가 30%인 기업 A와 B와 C가 있다고 합시다.

30%면 상당히 높은 ROE를 가진 기업들입니다.

이들 기업이 30%라는 높은 ROE를 기록하기 위해서는 어떻게 해야 할까요?

당연한 말이지만, 첫째로 이익을 많이 남겨야 합니다.

기업이 이익을 남기는 방법은 상당히 많지만 (^^;) 이익을 많이 남기기 위해서는 보통 두 가지 조건 중 최소 하나, 혹은 둘 다 어느정도 만족을 시켜야 합니다.

- 싸게라도 많이 팔거나 (매출의 양)

- 적게 팔더라도 한 번 팔 때 많이 남기거나 (매출의 질)

너무도 당연한 말처럼 들리시지요?

여기서 1번은 위 듀퐁 분석에서 총자산회전율에 해당하고 (= 가진 총자산 대비 얼마나 많이 팔았는가?)

2번은 순이익률에 해당합니다. (= 매출액 대비 얼마의 순이익을 남겼는가?)

즉, 듀퐁 분석을 통해 ROE를 분석해보면, 기업의 순이익률과 총자산회전율을 구할 수 있고,

이를 통해 기업이 이익을 낸 것이 싸게 많이 팔아서 이익을 낸 것인지, 한 번 팔 때 이익을 많이 낸 것인지,

아니면 그 중간 어딘가에 있는지 알 수 있는 겁니다.

말로만 들어서는 이해가 되실 수도, 안될 수도 있으니 실제 사례를 한 번 봅시다.

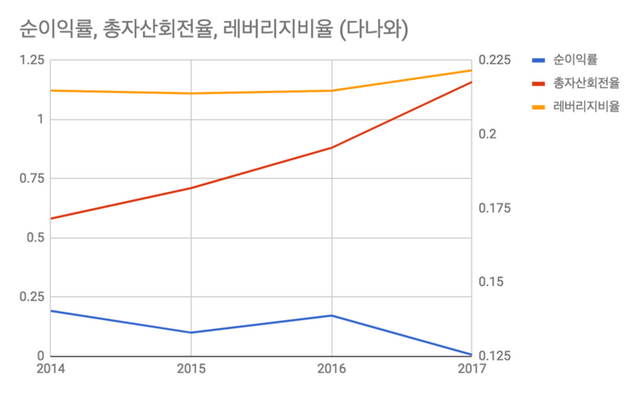

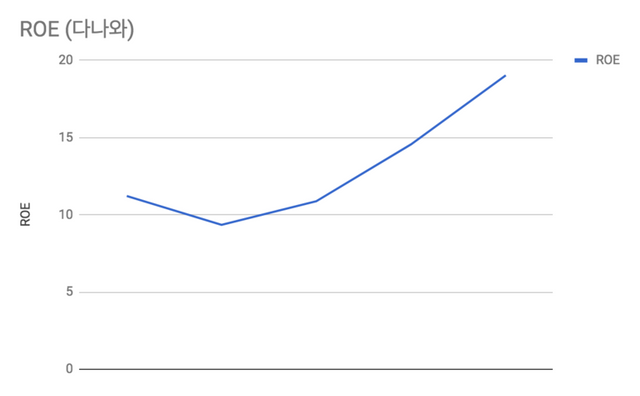

위 그래프 2개는 다나와라는 기업의 2014년부터 2017년까지 4년간 ROE 추이와, 듀퐁분석의 각 항목인 순이익률, 총자산회전율, 재무레버리지 비율 추이를 그려본겁니다.

다나와라는 기업의 ROE는 2014년부터 2017년까지 꾸준히 우상향 하는 모습을 보입니다. 기업의 수익모델이 점점 더 좋아지고, 성장하고 있다고 볼 수 있지요.

대체, 다나와는 어떻게 수익을 낸걸까요?

듀퐁분석을 통해 살펴보면, 다나와의 총자산회전율이 4년간 지속적으로 증가하는 모습을 볼 수 있습니다. 역으로, 순이익률은 조금 줄어드는 모습을 보이네요.

이를 통해, 어떻게 했는지는 자세히 봐야겠지만, 다나와가 전체 자산 대비 매출의 양을 증가시킴을 통해 기업의 수익 모델을 개선했다는 정보를 얻을 수 있게 됩니다.

물론, 다나와라는 기업의 사업 모델을 더 살펴봐야겠지만,

이를 통해 앞으로도 다나와의 사업 모델과 수익 모델이 동일한 방향으로 간다고 생각하고, 다나와라는 기업에 투자를 한다고 한다면, 다나와라는 기업의 매출이 앞으로도 지속적으로 많이 늘어날 것인가? 라는 질문을 먼저 던져보고 기업에 대한 자세한 분석을 시작할 수 있을 것입니다.

이번에는 다른 기업의 예제를 봅시다.

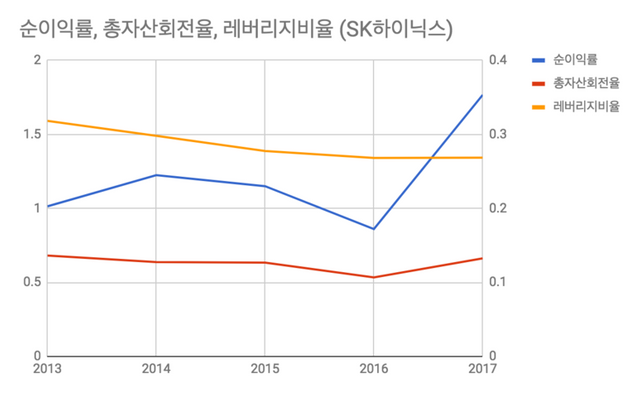

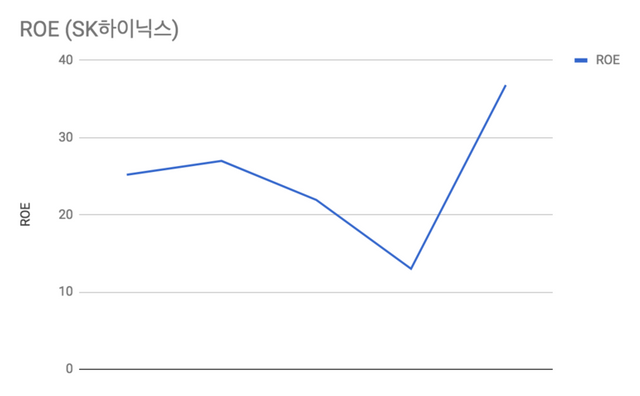

위 그래프 2개는 SK하이닉스라는 기업의 2014년부터 2017년까지 4년간 ROE 추이와, 듀퐁분석의 각 항목인 순이익률, 총자산회전율, 재무레버리지 비율 추이를 그려본겁니다.

SK하이닉스의 ROE는 2016년까지 감소하다가, 2017년에 어마어마하게 상승하는 모습을 모습을 보입니다.

왜 이런 현상이 일어났을까요?

마찬가지로 듀퐁분석을 통해 살펴보면, SK하이닉스의 순이익률이 ROE의 변화에 따라 왔다갔다 하는 모습을 볼 수 있습니다.

즉, 마찬가지로 더 자세히 봐야겠지만, SK하이닉스의 ROE는 순이익률에 따라 많이 왔다갔다 한다는 것을 알 수 있고, 2017년의 하이닉스의 높은 ROE의 비결은 전년대비 마진을 많이 남겼기 때문이라는 사실을 어느정도 유추는 할 수 있게 되었습니다.

앞선 예제와 마찬가지로, SK하이닉스의 사업 모델을 더 살펴봐야겠지만,

이를 통해 앞으로도 SK하이닉스의 사업 모델과 수익 모델이 동일한 방향으로 간다고 생각하고, 다나와라는 기업에 투자를 한다고 한다면, SK하이닉스가 앞으로도 판매하는 제품에서 동일한 수준의, 혹은 더 나아가 더 나은 마진을 남길 수 있는가? 는 질문을 먼저 던져보고 기업에 대한 자세한 분석을 시작할 수 있을 것입니다.

이처럼, ROE라는 숫자 하나만 가지고도 우리는 기업의 수익 모델에 대해 많은 사실을 알 수 있습니다.

알면 알수록, 버핏이 왜 ROE라는 지표를 그렇게 좋아하는 지 점점 이해가 됩니다.

마지막으로, 짧게 다루고 갈 내용이 하나 더 있습니다.

높은 ROE를 기록하기 위해, 수익을 많이 내는 것 말고 다른 방법이 하나 더 있습니다.

바로, 분모인 자본의 비율을 줄이는 겁니다. 즉, 많은 레버리지 (부채)를 끼는 방법입니다.

더 말할 것도 없이, 이는 우리 같은 투자자 입장에서는 그다지 좋은 것이 아닙니다.

물론, 부채의 성격에 따라, 그리고 관점에 따라, 이를 좋게 볼 수도 있습니다. 레버리지를 잘만 활용하면 좋은 것이 될 수도 있으니까요. (그러기는 정말 어렵습니다만..)

다만 저는 이런 기업은 늘 피하는 것을 추천드립니다. 세상에 좋은 기업과 투자처는 많습니다. 굳이 분석하기도 어렵고, 리스크도 큰 방법에 소중한 돈을 넣는 것은 시간 낭비 + 돈 낭비가 될 확률이 너무도 높으니까요.

어떠셨나요? 이 글이 도움이 되셨다면 보팅, 댓글, 리스팀 부탁드립니다! 필자에게 큰 힘이 됩니다!

.png)

부채를 뺀다라.. 몬가 꼼수의 느낌이네요 roe대해서 다시 배울수있어서 좋았습니다 감사합니다~!

팔로우했습니다 교류하면서지네용~

많이 배우고 갑니다. 팔로우하고 종종 들려서 공부해야겠네요~

짱짱맨 호출에 출동했습니다!!