주요 지수 ETF 차트 분석 0529 요플레가 먹고 싶은 요즈음

뉴스를 봐도 인플레, 유투브를 봐도 인플레, 트윗을 봐도 인플레, 하도 인플레 인플레하니까, 많이 지겹습니다.

전에는 그릭 요거트, 요플레 매니아였는데, 당도가 높다고 해서 먹지 말라고 마누라가 방해(?)하는 바람에 그냥 안먹고 있는데, 요즘 하도 인플레, 인플레 하니까, 급땡김.

마자요, 인플레 공포 심하죠.

그런데, 연준은 미국의 경제 콘트롤이자, 세계의 경제 콘트롤입니다.

미국만 인플레가 높다고 양적완화를 확 줄이던가 금리를 올리던가 하면 기축통화국인 EU, 일본, 중국은 죽으라고 하는 소리입니다.

그래서 연준은 주요 기축 통화국들과의 경제 상황을 유심히 살펴가면서 각국 중앙 은행들과 협력을 하고 있습니다.

환율은 서로 긴밀한 관계를 갖고 있기 때문에 어느 한쪽이 절상, 절하로 판을 흔들면 처음에는 잘 되는것 같다가도 부메랑 효과로 서로가 다치는 경우가 있습니다. 그래서 최대한 조심, 조심, 그리고 또 조심을 해야 합니다.

특히 금리 인상의 경우, 미국이 지금 빼박인 상황이 부동산 가격이 너무 올랐습니다. 이런 상황에서 함부로 금리 인상은 모 대박이죠.

현실을 보면, 부동산 가격이 급등을 했지만, 이로 인해서 고통을 받는 계층은 아직까지는 없습니다.

자산 가격이 많이 올랐지만, 모 이렇게 올랐다 정도이지, 이로 인해서 회사 운영이 어렵거나, 직원을 삭감해야 한다거나, 경제적인 피해가 직접적으로 나오는, 수요자인 소비자 입장에서도 현재까지는 충분히 감내하고 있습니다.

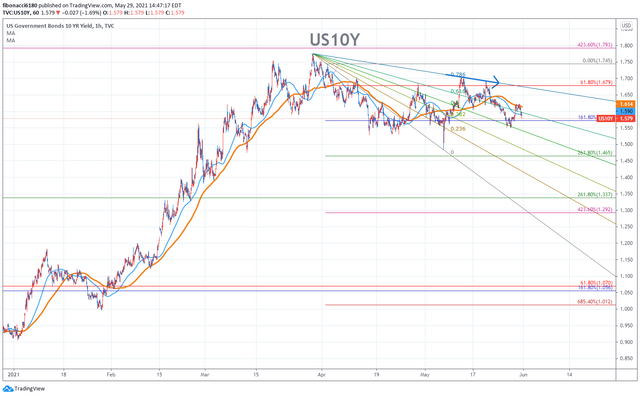

올초부터 높은 수준으로 올라가는 국채 금리는 현재는 하향세입니다. 분석에 따르면 시중 은행들이 갖고 있는 자금이 너무 많아서 국채를 계속해서 매입을 한다고 합니다.

시중에 돈이 너무 많이 있으니까, 대출 금리를 낮추어서 인플레 위험을 낮추는 현상입니다.

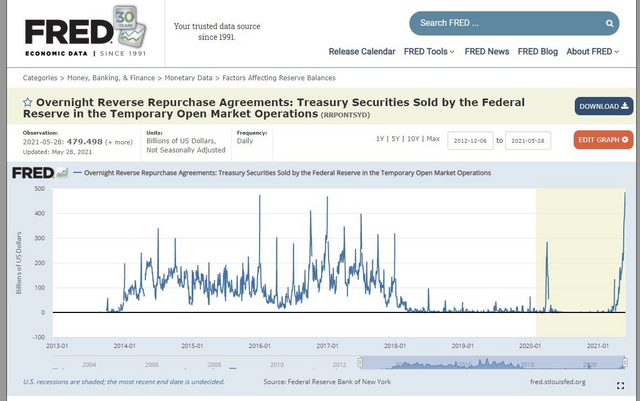

그래도 남아 있으니 Reverse Repo로 미연준에 돈을 일시 저장도 하고.

지금은 돈이 아주 많이 풀린 상황이라서 예전의 상식과 예측가지고는 함부로 판단하기가 어려운 상황입니다.

이번에 Overnight Revere Repo 수준이 급등을 해서 시장에 어떤 부정적인 충격을 줄것으로 예상을 했으나.

그러건 말건, VIX는 평화롭게 하락중입니다.

달러지수도 일단 하락을 멈춘 상태입니다. 아무래도 6월 16일 FOMC를 앞두고 조심스러운 움직임이 있고.

으하하하, 이런 우연이 또 있나?

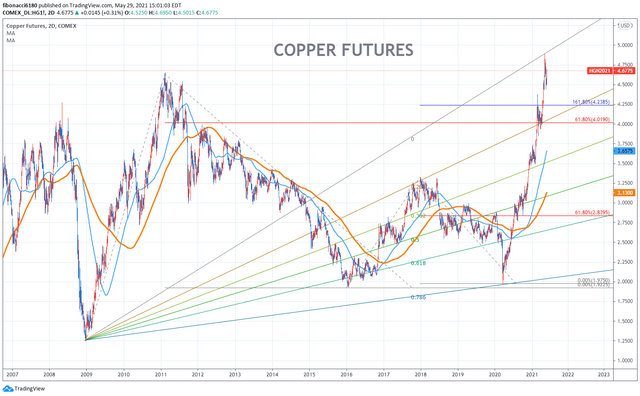

원자재도 고점치고 인플레 우려로 조기 수익실현 차원에서 하락을 한다라고 예를 찾을려고 먼저 Copper를 찾으니, 진짜 새총 고점치고 내려왔습니다.

이런 알찬 정보는 항상 "이걸 이제야 봤네"

이걸 또 이제야 보는 것은 언제나 많죠.

KOSPI

고점

새총으로 연결해도 고점

상승 1파를 이용해도 고점

2개의 저점을 지지하는 새총을 그려보고

피보 레벨로 만들어보니 161.80% 저항이 나옵니다.

세계 증시의 황태자 고수의 피가 이렇듯 고점을 치면서 긴긴 시간동안 횡보를 하고 있는데, 다른 나라 증시도 같은 영향을 받는 것으로 생각을 하고 있습니다.

FED가 원하는 모습은 KOSPI의 횡보에서 보듯이 시장에서 자체적으로 발생한 악재로 주식 시장이 눌려지고, 내린다 싶으면 유동성으로 시장을 받치면서 진행하는 것이 되겠습니다.

그 안에는 크고 작은 사건 사고들이 터지겠지만, FED만 모르쇠로 있으면 별 큰일은 나지 않습니다. FED가 나섰다라는 뉴스가 오히려 더 사건을 확대하는 것입니다.

미국은 달러를 만들어서 인플레를 수출하는 나라입니다.

값싼 외국의 재화를 미국으로 갖고 와서 달러로 대금을 지급하면서 미국내 물가지수를 계속 낮추는 것이죠. 미국이 함부로 중국을 내치지 못하는 것이 월마트 제품의 90%가 중국이라고 하는데, 중국에서 수입중지하면 월마트 가격 참 볼만한 것이죠.

또한 아마존 제품도 월마트 만큼 모두 중국산인데, 중국산 수입금지 하면 큰일이죠. 계속해서 중국산 제품의 가격이 오른다 오른다 해서 다른 보다 저렴한 나라로 생산기지가 옮겨지고.

모니모니해도 원유값의 지속적인 안정화가 인플레를 낮추는데 큰 역할을 했습니다.

위의 SPY 차트상으로 봐도 2020년 3월부터는 너무 급등을 했습니다. 그래서 지금와서 조정을 당한(?)다 해도 특별히 할말은 없고. 조정의 폭에 대해서 예전과는 틀린것이 예전에는 자금력이 딸린 상황에서 빌리고 빌리고 해서 버블이 뻥 터치면 일제히 팔아서 빚을 되갚아야 하는 도미노성 폭락으로 급속 하락이었지만, 지금은 자금력이 풍부해서 어느 낮은 곳만 보이면 쏜살 같이 달려가서 틈을 메꾸는 터라 급락의 위험은 적다. 그래서 미국 증시는 계속해서 횡보로 간다에 한표입니다.

그러나 횡보장은 더 어렵습니다.

오르지도 않고, 내릴 위험만 더 크고.

그렇지만 횡보 박스권만 상방으로 돌파하면 아주 훌륭한 런이 기다리고 있습니다. 그래도 그 기다림이 아주 아주 힘이 듭니다.

지난번에도 얘기했지만, 유동성 축소로 달러 지수가 상승을 하면 신흥국 증시 한국의 KOSPI는 하향세를 갖게 됩니다. 그러나 이것도 지금처럼 유동성이 큰 상황이라면 또 다른 결과를 보일 가능성도 있습니다.

그래서 6월 16일 FOMC에는 FED가 조치를 한다면 양적완화 매월 국채 규모를 1200억불에서 다소 줄이는 것으로 예상을 합니다. 그러나 조치를 취하지 않고 더 지켜보겠다하면 계속해서 증시는 다음 FOMC때까지는 상승세를 갖습니다. 그러나, 이런 저런 하향 압박으로 우횡보가 될것으로 보고 있습니다.

지금 비트코인은 거의 지지선까지 내려왔습니다. 0.786선을 치고 다시 올라갈지 함 봅니다.

비트코인은 여전히 기술주와 높은 연관성을 갖고 있습니다.

월요일은 Memorial Day로서 미국 증시는 쉬고 다음날 화요일 장이 시작할때까지 비트코인 지수가 얼마만큼 회복 되어 있을지가 관심 사항입니다.

지금 비트코인의 높은 문제는 사용처가 줄어든다는 점이죠. 생산이야 중국에서 안하면 다른 곳에서 얼마든지 할 수는 있는데, 오히려 이점이 희소성으로 가격이 더 올라갈 요인도 있습니다. 문제는 비트코인 사용에 대한 각국 정부의 제한인데, 미국만 해도 만달러 이상의 거래는 세무당국에 신고하도록 계획도 있고. 지지난주에 중국 정부에서 폭탄 선언을 했죠. 걸리면 죽는다.

고수준의 유동성을 흡수해줄 아주 좋은 놀이터였는데, 향후 용도에 대해서 입지가 줄어드니 일단은 탈출하는 분위기입니다.

이 와중에 캐시우드 언니가 가장 X줄 타죠. 어쩔수 없이 50만불까지 간다고 뻥카도 해야되고. 거의 죽기 아니면 까무러치기입니다.

현재의 유동성 기준으로 6만불, 앞으로 유동성을 줄일 계획에서 50만불은 너무 심한듯. 그래도 요즘은 세월이 미쳐 돌아가서 2-3년 후에는 가능 할 수도 있을것 같습니다.

문제는 새로운 가상 화폐들이 꾸준하게 시장에 나오고 투자자들이 계속해서 신상품들을 사팔사팔하는 것이죠.

비트코인 하나만 놓고 보면 10만불, 20만불로 터치도 가능했습니다. 그런데 도지코인과 같은 잡코인들이 속속 들이 등장하면서 비트코인이 누려야 할 파이를 야금야금 다 가지고 간것이죠.