Mastering the Bull Run with Trailing Stop and Multi-Timeframe Analysis [UA/EN]

| UA original |

|---|

Фінансові ринки існують доволі давно. Різні біржі (фондові та інші) мають понад 200 років існування. Тож багато вже виявлено, відкрито та описано до нас. З часом хіба покращуються методи аналізу, візуалізації та обробки інформації. Бичачий біг (bull run), це по суті висхідний тренд, коли ціна постійно зростає на фоні фундаментального зміцнення активу, вкладень та активності інвесторів (трейдери ніби до них теж належать). Ще його можуть називати бичачим ринком, але це вже bull market (як синонім). В цей час зростають обсяги торгів. На спот ринку, в класичному варіанті, маючи придбані монети, можна розраховувати на прибуток лише від зростання їх вартості, тому Bull run звучить краще й виглядає, як у свій час "Золотий бум" (Golden Rush) 18 століття. Натякаючи на те, що можна збагатіти.

Звичайно є різні можливості, що дозволяють отримувати прибуток також і від зниження вартості криптоактивів. В тому числі деривативи, як-то ф'ючерси, опціони та інше. Але це переважно для флагманських монет, щодо інших, то від покупки залишається хіба розраховувати на зростання їх вартості.

Ціна постійно не може рости, в міру формування різних обстави та психологічних факторів, тож висхідний тренд має характерні корекційні відкати, тобто тимчасові зниження від деяких досягнутих максимумів. Вони своєю чергою, розглядаються як ймовірні області для покупки за кращою ціною або бути ознаками розвороту. Тому важливо звертати увагу на поведінку ринку, щоб вчасно на неї реагувати.

Наприклад супераналітики малюють гарні цифри зростання Bitcoin, де за якісь півтора десятка років (чи більше) виходить гарна пряма росту на багато тисяч відсотків. Зауважуючи що добре ріс і буде рости, але не охоче згадують зниження за цей час. Наприклад, із 65 до 17 тис. USDT, що майже 50 тисяч. Приклад свіжіший, коли в цьому році від 73 було зниження до 50 тисяч. В першому випадку це суттєва різниця на одну монету, в другому теж, але там ситуація краща. Звичайно "Великі гроші" можуть собі роками чекати, особливо коли актив не потребує оплати за обслуговування його утримання, а лежить собі на холодному гаманці й чекає свого часу. Проте для приватних інвесторів меншого калібру, особливо активних трейдерів, це чудова нагода своєчасно зафіксувати результат, щоб потім придбати за кращою ціною для продовження маршруту.

Що таке Trailing Stop?

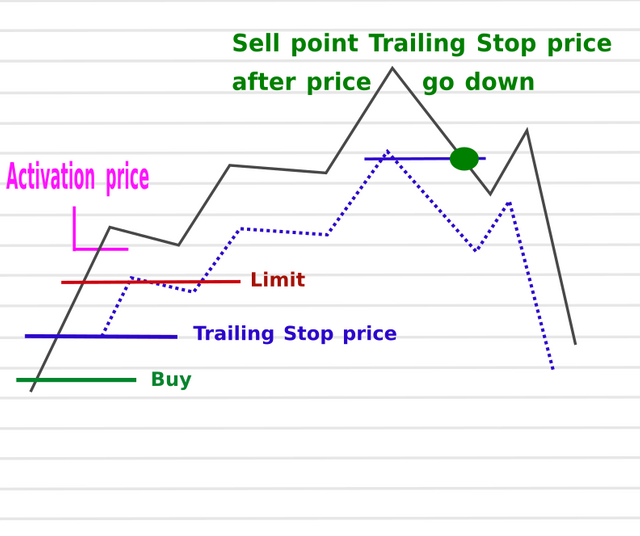

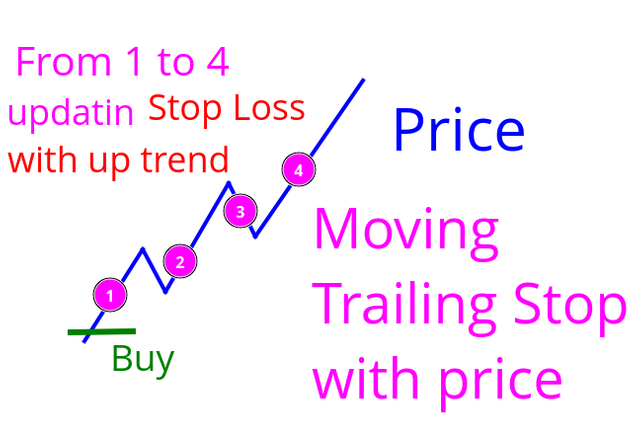

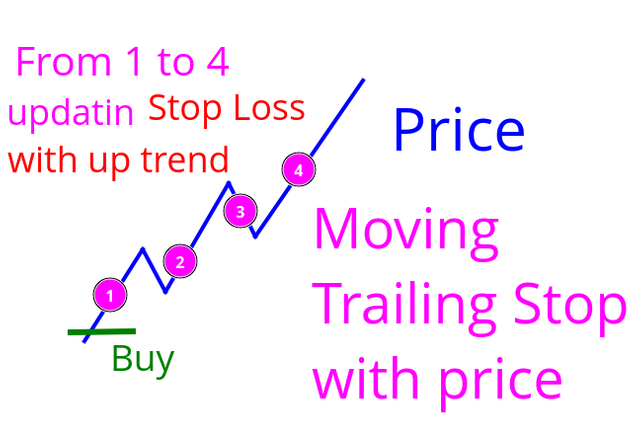

Одним із простих методів, щоб запобігти упущеній вигоді або втратам, є Трейлінг Стоп. Він виконує автоматизоване перенесення рівня стоп лос, тобто підтягує його в напрямку відкритої позиції. Що в багатьох випадках допоможе вийти в нуль, з невеликим прибутком або маленьким мінусом.

Так це працює в класичному варіанті, коли відкривається позиція з плаваючим еквіті, як це зараз розповсюджено й доступно завдяки електронній торгівлі онлайн. Може бути й таке, що стоп лос не виставлений при відкритті торгової угоди, проте активований параметр Trailing Stop, додасть його й буде поступово підтягувати (як у MT4 терміналі).

На ринку спот схема трішки інакша, тож в технічних рішеннях реалізації доведеться розбиратись, бо не завжди вони є або потрібно детальніші відомості.

Найрозповсюдженіші класичні види:

- Фіксований - фіксоване значення відхилення від поточної ціни (покупки) в пунктах або сумі. Спрацьовує після кожного віддалення ціни від точки входу на певну відстань. Наприклад, покупка по 0.1600, то при досягненні 0.1650, стоп лос встановиться (або підтягнеться) на 0.1600 і в міру зростання буде підійматись поступово на 0.1601, 0.1602,0.1603 і так далі, а якщо буде зміна напрямку, то угода закриється або відбудеться продаж вже вище 0.1600. Тож до тейк профіту може не дотягнути, але й збитки мінімізує або й буде якийсь прибуток. Тільки це залежить від типу торгівлі (комісія або спред) та інших умов супроводу позицій (перенесення та інші стягнення). Однак на споті, зазвичай буде комісія.

- Відсотковий - теж саме, тільки розраховується у відсотках від ціни входу або наявного депозиту. Наприклад, 0.1600 покупка, а трейлінг стоп 3% = 0.0048, тобто 48 пунктів. Або маємо 100USDT на які придбано монет STEEM, а коли загальна сума в еквіваленті або плаваючого еквіті складе 103USDT, буде перенесено стоп лос на ціну 0.1600. Хоча другий приклад можна віднести й до фінансового.

Як Трейлінг Стоп реалізується на спот ринку?

Класична теорія не завжди відповідає практичній реалізації, бо для торгівлі на спот є базові можливості, котрі доступні на криптобіржах. Принци хоч і схожий із класичним, але трішки відрізняється. По суті там трейлінг стоп це автоматичний механізм, котрий слідкує за ціною та керує лімітними ордерами. Тобто замість класичного Stop Loss, умовно буде Limit Stop (Loss).

Трейлінг стоп на Спот

Складається із трьох основних пунктів (або двох):

- Activation Price - це ціна, досягнення якої дає знати трейлінгу, що потрібно слідкувати за котируванням. Якщо цей параметр не встановити, то слідкувати за ціною трейлінг починає відразу з моменту розміщення Трейлінг Стоп ордеру. Це не завжди корисно;

- Trailing Delta % (Callback Rate для ф'ючерсів) - відсотковий показник відставання встановлення Трейлінг Стоп ціни (умовного Limit Stop Loss) від ринкової з моменту активації, щоб був запас на коливання та корекцію;

- Limit - це бажана ціна покупки/продажу активу.

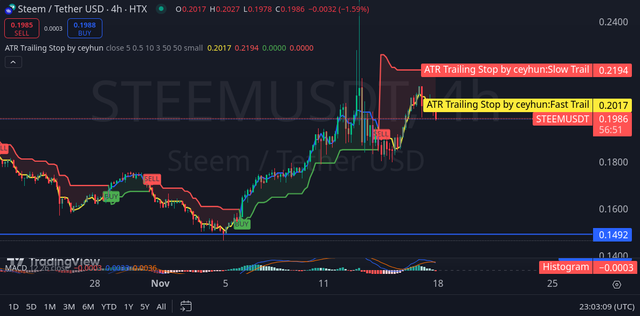

Від звичайного ордера Limit Stop, Trailing Stop відрізняється динамічною зміною, тобто Limit Stop буде виконаний лише по встановленій ціні й не буде підлаштовуватись під тренд, а Trailing Stop це робить, що може підвищити рівень застрахованого еквіті й прибутку. Наприклад, при покупці від 0.16, та зростанні до 0.21 Sell Limit Stop має ціну продажу по 0.19 на випадок зниження, то по ній і буде виконання, незалежно від максимуму, хоч він і був би 0.25. А Trailing Stop маючи ліміт також підтягує Sell Stop ближче до ціни узгоджуючи із дельтою %. І страховка, ймовірно могла б спрацювати десь у проміжку 0.21-0.24. В першому випадку це 300 пунктів, у другому 300-900. Різниця очевидна, бо на 1000 монет це відповідно $30 та $30-$90 (без врахування комісії).

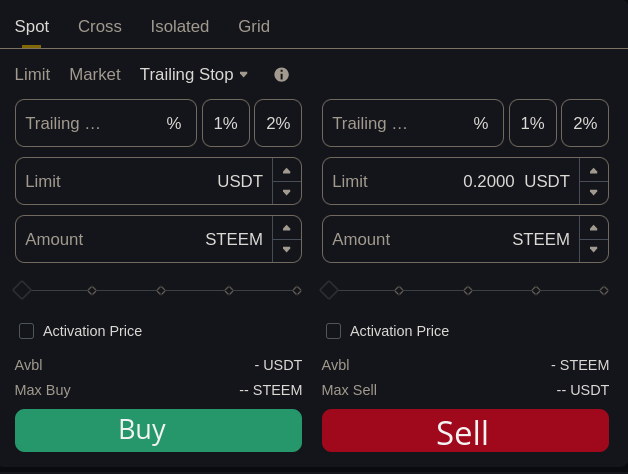

Продаж на Спот із Trailing Stop (якщо ви дістались до ф'ючерсів, то, мабуть, вже маєте більше знань)

Це може допомогти захистити активи від небажаного зниження. Наприклад, є придбані монети STEEM по 0.1600 і їх вартість має вирости, то можна встановити Sell Trailinf Stop:

- Активаційна ціна: 0.17 - коли буде досягнуто цього значення, тоді трейлінг стоп активується й відстежує ринок (без її встановлення відстежує з моменту його розміщення трейлінг стоп);

- Дельта відхилення 5% - тобто від цінової позначки 0.17, буде зроблено лімітний запис на продаж за ціною 0.1615, що вже краще за 0.16 і безпечніше;

- Ліміт - хай буде 0.18, це означатиме, що коли ціна буде зростати вище, до 0.19-0.20, а потім захоче повернутись то монети STEEM будуть продані по 0.1800 або вище, якщо вище підтягнулась ціна трейлінг стоп. За умови, що ціна побувала в орієнтовному діапазоні 0.1896-0.20, щоб дельта 5% перенесла трейлінг стоп вище ліміту 0.18. А якщо цього не буде, тобто лише 0.1850 і повернення, то має спрацювати ліміт 0.18. Без досягнення ціни ліміту, буде діяти просто трейлінг стоп ціна, котра із 0.17 стане на 0.1615 і буде підійматись вище в міру зростання. Якщо Trailing Stop активує відстеження відразу по ринку від 0.16, то дельта підтягне страховку десь на 0.15 із хвостиком (типу Стоп Лосс), це теж добре, особливо на випадок глибокого зниження до 0.15 і глибше.

Покупка

Для покупки потрібен Buy Trailing Stop, це дає можливість придбати актив, якщо буде відкат від максимуму чи корекційне зниження в ході висхідного тренду або при ознаках розвороту низхідного від мінімумів. Відмінність лише в тому, що орієнтовано на покупку активу та відстежує ціну нижчу свіжого підвищення ціни.

Приклад для низхідного тренду

Триває низхідний тренд, ціна проходить мінімум 0.18, потім 0.17, 0.16, 0.15, а десь на 0.13 маємо сильну підтримку та ознаки розвороту або хорошого корекційного відкату. Тоді можна поставити активаційну ціну на 0.15 із дельтою в 3%, щоб активувавшись Trailing Stop ціна зміщалась від 0.1545 і після зниження в діапазон 0.13-0.14 мати кращу ціну для покупки, ніж встановлений Limit.

Приклад для висхідного тренду

Майже як і для низхідного тренду, тільки рух буде коротшим.

Trailing Stop з ATR індикатором

Загалом, щоб Trailing Stop зважав на ATR, а конкретніше орієнтуючись на нього й змінював ціну трейлінг стоп, потрібно мати спеціалізовану торгову платформу до якої буде підключення по API або інші рішення, як-то торгові стратегії на TreidinfView чи автоматизовані радники для торгових терміналів, котрі дозволяють підключення через API, де можна зробити своє або підшукати готове рішення для трейлінгу по індикатору й багато іншого. Проте базові можливості, без додаткових пошуків, дозволяють лише орієнтуватись на ATR, як індикатор в окремому віконці на графіку.

Що дають різні часові проміжки на бичачому ринку?

Комплексний підхід аналізу декількох різних часових періодів розгорток графіка, дають розуміння про загальну ситуацію на старших, а менші підкажуть чого очікувати найближчим часом і де краще зайти в позицію (придбати чи продати).

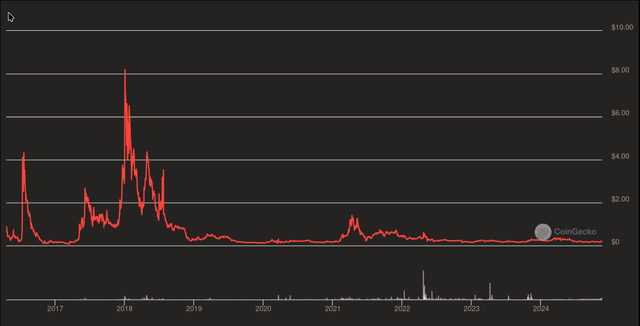

Спочатку бажано поглянути на глобальну картину, яка показує, що із січня 2018 року, відсутній бичачий тренд, було лише спадання, з 2019 це переважно боковий канал, при чому дуже вузенький, лише у 2021 була спроба росту.

Однак, беручи до уваги, що ціна активу лежить майже на дні, а Bitcoin та криптовалютний сектор підживлений новинами, що Трамп щось для нього зробить хороше, є перспективи до зростання.

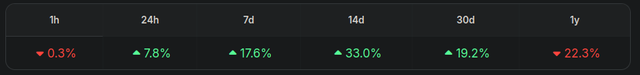

Тож маємо хороше найбільше зростання лише за останні 14 днів, а за рік правили ведмеді.

CoinGecko

CoinGecko

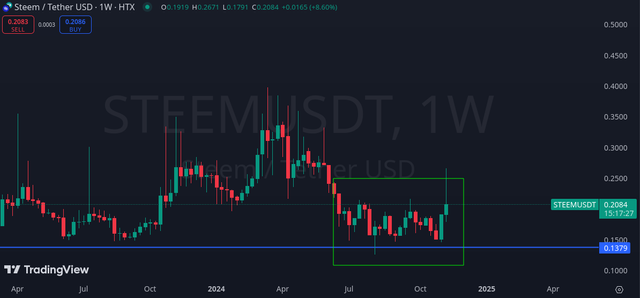

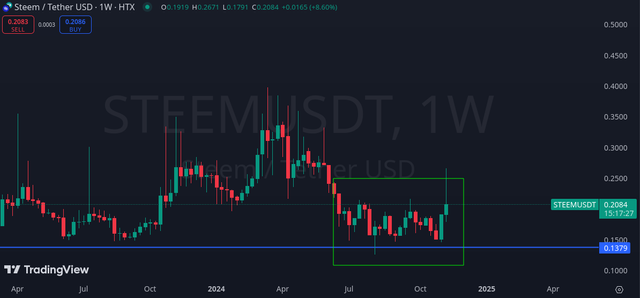

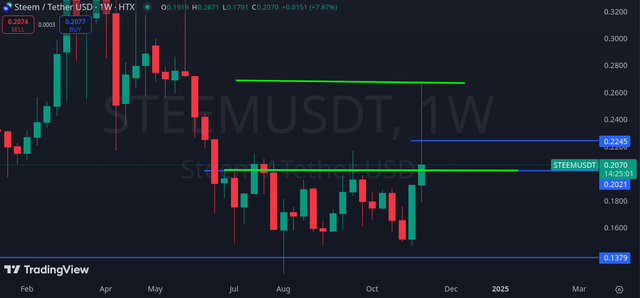

На тижневому W1, вже краще видно підтримку та формування основи на ній, котра подає надії для биків, але точно не зрозуміло чи буде подальший розвиток нещодавнього імпульсу, бо раніше після таких шпильок переважно відбувалось здешевіння.

D1 вже має сходинку, ніби початок третьої хвилі Еліота, але слабенько.

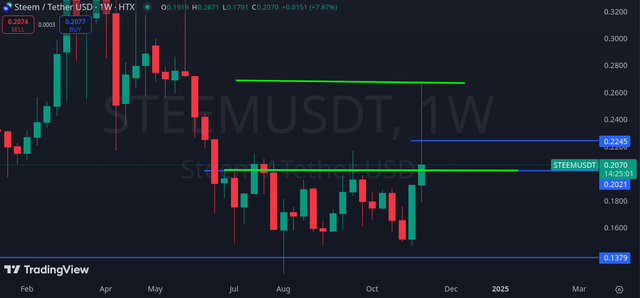

H2 детальніше показує утворення опору 0.2118 (верхня межа верхнього кордону літнього каналу від червня 2024) і його тест, де імпульс покупців до 0.25 був з'їдений ведмедями. Тож може бути відкат, бо є невеличке ведмеже поглинання. Можливо затягнеться аж до 0.19-0.18, бо був уже великий сплеск активності й збільшення обсягів пропозиції на ринку. Тому краще почекати, що вирішить ринок, і в який бік вибереться із діапазону 0.2118-0.2021

Ще дрібніший 30m, має ніби висхідний тренд, і націлений на 0.22 та 0.2250 найближчим часом, але без ніяких гарантій.

Якщо підбити підсумок технічного аналізу, то в загальному застої монети, на W1-D1 є позитив, але без вираженості на продовження (хоча фундаментально є бичачі настрої), бо й так добре підскочило, а менші періоди показують що ситуація не зовсім чітка й ціна може якийсь час корегуватись в діапазоні 0.2021-0.2118, а вихід із нього підкаже напрямок, тобто вище нього краще для биків.

А 30m тримається позиції зростання по мікротренду й має цілі 0.22 та 0.2250 як короткострокові. Тож різні періоди добре допомагають зорієнтуватись і зрозуміти чого можна очікувати від ринку. І якщо старші дають мало ясності, то дрібніші ТФ можуть показати початок якогось руху. Надати цілі із більшою ймовірністю для досягнення чи можливість торгівлі всередині дня. Бо якщо по прямій від 0.16 до 0.25, це 900 пунктів росту, то із відкатами до підтримок й новими підйомами, це буде значно більше десь 1500, якщо добре слідкувати й ловити їх вчасно.

Як це використати для покращення відомостей щодо точок входу, рівнів стоп лос та фіксації прибутку.

Це теж просто, адже орієнтуючись на старші ТФ, видно, боковий канал, тож багато очікувати не варто, а нові рівні підтримки та фігури, будуть формуватись значно довше. Тому сплеск росту до 0.25, це хороший привід зафіксувати результат на W1.

А на D1, наприклад, після фіксації першої угоди №1, знову купити після появи сходинки для зростання, звичайно якби не було великої шпильки, але й так теж був невеликий підйом понад 100 пунктів. А стоп лос встановити вже під нею. Якщо придивитись до зображення, то можна помітити більшу відстань між ціною активації (ринкової відповідно на момент активації) та

ціною Trailing Stop. Там різниця понад 100 пунктів. D1 може собі це дозволити.

30m період має меншу амплітуду волатильності, а порівняльна різниця між ціною активації та ціною трейлінг стоп вже близько 60 пунктів. В цьому й полягає суть відповідного встановлення дельти %, щоб вона відповідала часовим рамкам та корекційним рухам. Тобто це і все.

Якщо коротше, то просто відповідно до напрямку на старших ТФ, шукати точки входу на дрібніших ТФ, де це чіткіше видно й ставити реальні цілі й відповідно до них фіксувати прибуток, підтягувати стоп лоси.

Чи можна корегувати Trailing Stop?

Базові можливості, котрі згадані в цьому дописі, не дозволяють корегувати Trailing Stop, тобто його встановлені параметри після розміщення, хіба в деяких моментах перемістити його на графіку до моменту активації ціною або видалити й розмістити із бажаними параметрами. Інша справа, це оптимальні й вдалі розрахунки параметрів Trailing Stop залежно від тайм фрейму, як це згадано вище. Адже кожен ТФ може формувати різні або чіткіші проміжні сигнали, де краще видно початок і ймовірне завершення руху.

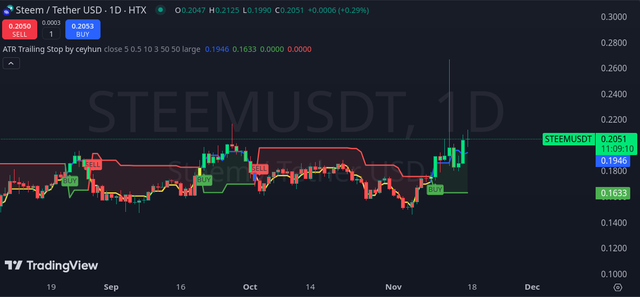

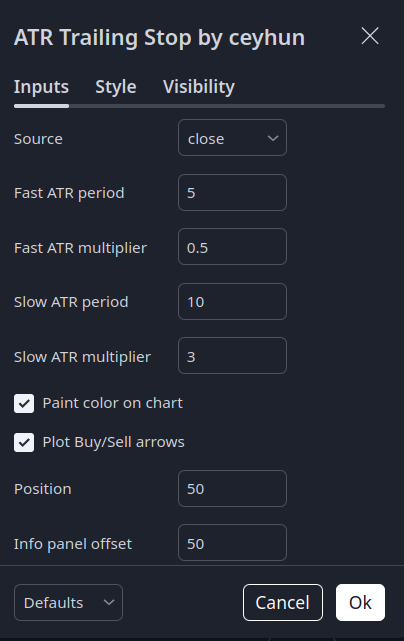

Наведу ще один приклад, на основі кимось зробленого індикатора ATR Trailing Stop, котрий підсвічує ділянки де оптимально відбувається покупка, а де продаж. Параметри заводські.

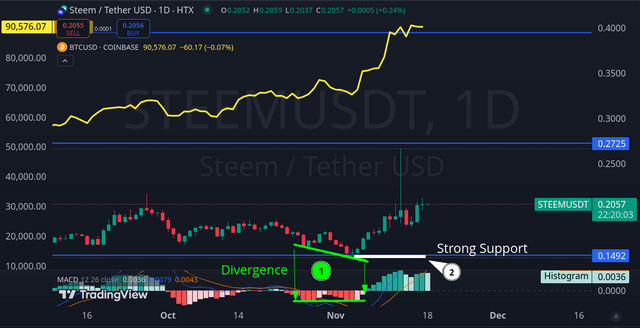

W1 показує зовсім невеликий проміжок між покупкою по 0.2060 1 та продажем 0.2440 2, хоча максимум значно вище, близько 0.39. А для покупки перспектив не видно, щоб супроводжувати її.

D1 має перспективу росту від 0.17, але, як бачимо, умови для продажу не настали, тобто трейлінг стоп не спрацював би попри такі коливання, аж до 0.25 й вище, бо вони були короткочасними. Й зараз це виглядає як потенціал до подальшого супроводу висхідного руху. Активацію пізнувата, придбати можна було й за кращою ціною.

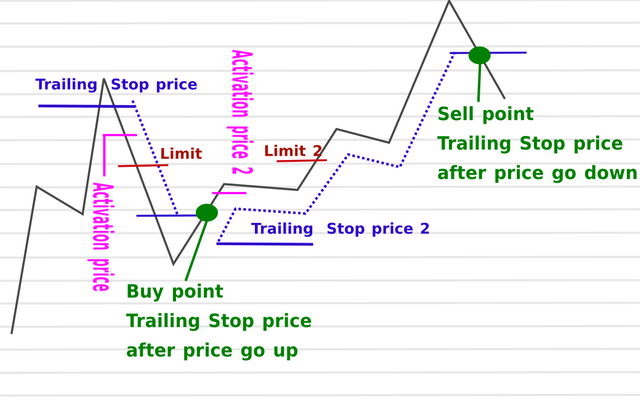

H4 точніше реагує. Тобто якби це була алгоритмічна торгівля на основі цих параметрів чи ручний супровід, то H4 краще справляється із рухом, адже краща ціна для покупки десь по 0.1550 (проти 0.17 на D1) й продаж в області 0.1930, хоча різкий стрибок не врахований, бо він був короткочасний, тож за його відсутності це було б майже ідеально.

30m ще чутливіше ставитися до ціни та рекомендаційних показників ATR Trailing Stop, що дає кращий результат слідування за рухом ринку, але також має їх значно більше, що може трохи відволікати чи більше навантажувати. Проте за відсутності чіткого напрямку на старших ТФ, це значно краще страхує активи.

Висновок

Перше, на старших періодах, краще брати більший розмах Trailing Stop, якщо підтверджено напрямок. Тобто відсоток буде вищий. А для менших, коли ситуація не однозначна, то краще відсоток дельти брати менший, щоб була краща взаємодія із поведінкою ціни. Як це добре продемонстровано на ТФ 30m, адже 5% там було б забагато, то й від такої страховки значно менше користі.

Друге, за відсутності сигналів на старших ТФ, на дрібніших можна торгувати на коротшу дистанцію й убезпечувати активи від знецінення за допомогою Trailing Stop. Ловити таким чином бичачу хвилю на спот або почуватись вільніше на ф'ючерсі.

Комбінування Trailig Stop

Один Trailing Stop добре, а декілька краще. Адже їх можна комбінувати, або навіть ставити цілу супровідну сітку, головне, щоб був правильний розрахунок та вистачало депозиту. Тож для покращеної оптимізації прибутку, можна додавати два трейлінг ордери, на продаж і покупку, але із врахування того де знаходиться ціна.

Наприклад, виставлено супровідний трейлінг на продаж в ході висхідного тренду. А до пари, можна додати на покупку, якщо буде сильніше зниження. І алгоритм має бути таким, якщо спрацює продаж за ціною трейлінг стоп і буде зниження, то це дасть змогу й повторно придбати монети дешевше. Бо сходити прямим шляхом один раз від точки А до Б, це одна відстань, а туди й назад чи звивистим шляхом із поворотами це вже інша, а коли так декілька разів то ще більша.

Оптимізована торгова стратегія для бичачого ринку із Trailing Stop

Це звичайна торгова стратегія де потрібно проводити аналіз, тільки із включенням Trailing Stop для більшої ефективності.

Торговий інструмент: STEEM/USDT та інші.

Часові періоди: будь-які.

Інструменти аналізу:

+Трендові лінія;

+Лінії підтримки та опору;

+Дивергенція;

+MACD для виявлення дивергенції;

+Price Action бичаче поглинання (опціонально);

+M & W розворотні патерни;

+Декілька часових періодів різної величини;

+Додаткова поправка на фундаментальні новини для криптовалют загалом та напрямок ціни BTC.

Суть стратегії:

На старших ТФ визначається основний напрямок, чи є загальний тренд. На цій основі вже будуть орієнтири або перспективи, куди можуть дійти бики або куди не можуть чи не будуть прямувати. Звідки може початись новий бичачий забіг. І якщо старший ТФ не має чітких сигналів чи має, все одно краще оцінити ситуацію на молодших ТФ, де можуть бути дрібніші патерни із підказкою на початок руху, його зміну та найближчі цілі. Якщо на старшому ТФ вістуні довгострокові та середньострокові перспективи, то на дрібніших, можна пошукати мікротренди без розрахунку на довгі дистанції, тож цілі будуть ближчими.

Щоб мати більше шансів до уваги береться фундаментальна складова та ситуація із BTC (для цього можна додати індикатор із його ціною на графік для аналізу).

Точніше підтвердження напрямків буде на основі M & W розворотних патернів, дивергенції, простої моделі Price Action "Бичаче поглинання" та рівнів підтримки та опору. Тобто для входу потрібно, хоча б дві-три ознаки затвердження. Більше, то краще, але це буде не завжди.

Це значить, що достатньо на сильній підтримці, хорошої фігури основи чи розвороту після низхідного тренду, а додатково підсилить сигнал дивергенція або бичаче поглинання.

Trailing Stop виконує функцію оптимізації ризиків та прибутку, тож він буде замість стоп лос (Селл Стоп).

Це основний принцип, один із прикладів входу буде наведено нижче, проте комбінацій може бути багатенько.

Точка входу

Проміжок W1 має сильну підтримку 1 на нижній межі бокового каналу. Там же формується M основа 2. Bitcoin має висхідний тренд 4 і туди ж дивиться, (на момент історичного прикладу корегується в очікуванні виборів у США. На виборах перемагає Трамп, на що криптовалютний сектор реагує позитивно BTC лізе в гору) Бичаче поглинання 3, з'явиться лише згодом, але це теж підтверджуючи сигналу, щоб мати змогу отримати шмат пирога. Однак основні орієнтири в межах бокового каналу, тоді верх в 0.2725 це сильний опір.

D1 від сильної підтримки 2 формує дивергенцію 1, що посилює ситуацію сигнал із W1 тож це добре.

H4 підтверджує старші періоди й показує, що можна вже не чекати, бо на підтримці 1, є маленька основа M та бичаче поглинання 3 (хоча це пінбар). Тож можна почати раніше.

Примітка: залежно від обраного ТФ буде підбиратись відповідна дельта %, бо на момент покупки та розміщення ордера Trailing Stop, ще не відомо як поводитиметься ціна, тож W1 та D1, на стадії відштовхування від підтримки в каналі не дуже підходять. (можливо лише на мій суб'єктивний погляд).

Коментар:

На основі аналізу сигналів затвердження на всіх обраних часових періодах, найкраще підходить H4 для входу по ринку та супроводу Sell Trailing Stop. А орієнтир це половина від основного глобального каналу та верхній кордон меншого утвореного з літа 2024. Тож це десь до опору 0.2070.

Покупка: 0.1525.

Тейк профіт: 0.1950

Стоп лосс: 0.1431

Параметри Trailing Stop:

- Ціна активації - 0.1630;

- Дельта - 5%;

- Ліміт - 0.1757.

Вихід

Основні варіанти:

- Настання Тейк Профіт;

- За лімітною ціною Trailing Stop;

- За ціною Trailing Stop.

Формування сигналів, в межах параметрів стратегії, на зміну тренду на його тривалу перерву чи щось інше важливе, як-то хороший відкат Bitcoin на старших ТФ.

В даному прикладі показано, що тейк профіту не досягнуто, але угода закрилася б по трейлінг ціні 0.1863 (якщо вчасно зреагує). Тож це хороший результат, адже в реальних умовах ну було б відомо про нового максимуму вище 0.2650. Хоча якби розрахунок дельти був більший, як для D1, то куплені монети продалися б десь вище 0.21 по трейлінг ціні, але із вищими ризиками на випадок глибшого зниження.

Обмеження та не досконалість Trailing Stop

Trailing Stop в першу чергу розрахований на поміркований супровід в напрямку руху ціни, якщо буде велика волатильність, він може не спрацьовувати належним чином, що ймовірно призведе до проскакування за цінові рамки. Ще один негативний пункт цього методу, це можливе передчасне спрацьовування, коли виставлений замалий відсоток дельти (Callback Rate на ф'ючерсах), через який ціна трейлінг стоп заблизько підтягується відносно до ринкової ціни, а під час корекційних коливань буде зачіпатись раніше ніж завершиться бичачий забіг. Тож для запобігання таких випадків, краще підбирати дельту % відповідно до аналітичних міркувань щодо прогнозу та часового проміжку. На старших ТФ це може бути більший % (у пунктах відповідно теж), бо формування довші, а патерни дають більшу пройдену відстань. Менші ТФ, відповідно мають мати нижчий % дельти, щоб відповідати діапазону висхідного тренду й допускати корекційні відкати.

Щодо ціни активації теж потрібно враховувати відстань від ринкової ціни, щоб був запах ходу на корекційні рухи.

Також для волатильного ринку краще підбирати більший відсоток дельти для запобігання передчасної активації, але це підвищує ризики. Для спокійного менший відсоток дельти %.

Важлива запам'ятати, що Trailing Stop не бере до уваги тайм фрейми, тож ордер буде працювати із тими параметрами які встановлено заздалегідь. Тому рекомендовано розраховувати пропорції дельти % до ціни, відповідно для того часу, на якому найвідповідніші сигнали чи прогнози. Якщо по D1 вже немає далеких перспектив, а на 30m є невеликий бичачий тренд, то велику дельту % встановлювати немає сенсу. Навпаки теж - маленьку для великих ТФ, коли там хороший тренд.

Ще один момент. Trailing Stop автоматизовано працює на криптобіржах, тобто не потребує постійного підключення до інтернету та роботи торговому терміналу, як це є для інших ринків та типів торгівлі. Тож для торгівлі через API потрібно дізнаватись деталі функціонування, бо може бути, що трейлінг стоп не працювати при його закритті чи відключенні від інтернету.

Щоб правильно, точніше вчасно розпізнавати й мати значно вищі шанси попередити розворот тренду, потрібно мати базові теоретичні знання та деякий практичний досвід виявлення розворотних патернів, адже це можуть бути різні варіанти й комбінацій фігур та показників індикаторів. Тому краще підібрати для себе дієві й зрозумілі методи. Наприклад, поєднання Ліній Болінджера, M та W формацій, бо все описувати немає сенсу. Бо Trailing Stop лише інструмент покращеного захисту позицій (активів) та оптимізація отримання профіту у порівнянні зі статичними лімітними ордерами. Тож ніяк не є елементом аналізу чи розпізнавання тренду й не звільняє від необхідності проводити технічний та фундаментальний аналіз. Є лише корисним доповнення до виконання торгівлі. Однак він може бути включений до автоматизованих систем торгівлі, наприклад з ATR як було згадано вище у дописі й комплексно реагувати на зміни напрямку, в тому числі й тренду.

Використані джерела, ресурси, матеріали:

https://crypto-book.com.ua/bullran/https://coinmetro.com/learning-lab/analyzing-historical-bull-runshttps://www.investopedia.com/terms/a/atr.asphttps://www.youtube.com/watch?v=u8ITqAS_-78https://www.youtube.com/watch?v=QPyE36r-UqEhttps://www.coingecko.com/en/coins/steemhttps://www.tradingview.com/- Окрім власних зображен , знімки екранів зроблені із ресурсів згаданих вище сайтів, вони переважно містять логотипи та написи, тож нічого не приховано. Головне зображення згенеровано SDXL 1.0 та відредаговано.

- Консультаціх та допомога ШІ, в тому числі із перекладом англійською мовою.

| EN translated by AI |

|---|

Financial markets have existed for quite a long time. Various exchanges (stock and others) have over 200 years of existence. So much has already been discovered, revealed, and described before us. Over time, the methods of analysis, visualization, and information processing are only improving. A bull run is essentially an upward trend, where the price constantly rises against the background of the fundamental strengthening of the asset, investments, and investor activity (traders also seem to belong to them). It can also be called a bull market, but this is just a synonym. During this time, trading volumes are growing. In the spot market, in the classic version, having purchased coins, you can count on profit only from the growth of their value, so the Bull run sounds better and looks like the "Gold Rush" of the 18th century. Hinting that you can get rich.

Of course, there are various opportunities that allow you to profit from the decline in the value of crypto assets as well. Including derivatives, such as futures, options, and others. But this is mainly for flagship coins, as for others, you can only count on the growth of their value from the purchase.

The price cannot constantly grow, as various circumstances and psychological factors are formed, so the upward trend has characteristic corrective pullbacks, that is, temporary declines from some achieved maximums. They, in turn, are considered as probable areas for buying at a better price or as signs of a reversal. Therefore, it is important to pay attention to the behavior of the market in order to respond to it in a timely manner.

For example, super-analysts draw beautiful figures of Bitcoin's growth, where in some fifteen years (or more) there is a good straight line of growth by many thousands of percent. Noting that it grew well and will grow, but they are reluctant to mention the declines during this time. For example, from $65,000 to $17,000, which is almost $50,000. A fresher example is when this year there was a decline from $73,000 to $50,000. In the first case, this is a significant difference per coin, in the second case too, but the situation is better there. Of course, "Big Money" can wait for years, especially when an asset does not require payment for its maintenance, but just lies in a cold wallet and waits for its time. However, for smaller-scale private investors, especially active traders, this is a great opportunity to timely fix the result in order to then buy at a better price to continue the route.

What is a Trailing Stop?

One of the simple methods to prevent missed profits or losses is the Trailing Stop. It performs an automated transfer of the stop loss level, that is, it pulls it in the direction of the open position. Which in many cases will help to exit at zero, with a small profit or a small minus.

This is how it works in the classic version, when a position is opened with a floating equity, as is now common and available thanks to online electronic trading. It may also be the case that the stop loss is not set when opening a trade, but the Trailing Stop parameter is activated, which will add it and gradually pull it up (as in the MT4 terminal).

In the spot market, the scheme is a little different, so you will have to figure out the technical implementation solutions, as they are not always available or more detailed information is needed.

The most common classic types:

Fixed - a fixed value of the deviation from the current price (purchase) in points or amount. It triggers after each price movement away from the entry point by a certain distance. For example, a purchase at 0.1600, then when reaching 0.1650, the stop loss will be set (or pulled up) to 0.1600 and as the price rises, it will gradually rise to 0.1601, 0.1602, 0.1603, and so on, and if the direction changes, the trade will be closed or a sale will be made above 0.1600. So it may not reach the take profit, but it will minimize losses or even make a profit. This depends on the type of trading (commission or spread) and other conditions for maintaining positions (rollover and other charges). However, on the spot, there will usually be a commission.

Percentage - the same, but calculated as a percentage of the entry price or available deposit. For example, a 0.1600 purchase, and a trailing stop of 3% = 0.0048, that is, 48 points. Or we have 100USDT on which STEEM coins were purchased, and when the total amount in equivalent or floating equity reaches 103USDT, the stop loss will be transferred to the price of 0.1600. Although the second example can also be attributed to the financial.

How is Trailing Stop implemented in the spot market?

The classic theory does not always correspond to practical implementation, because for spot trading there are basic capabilities that are available on cryptocurrency exchanges. The principle, although similar to the classic one, is slightly different. Essentially, there the trailing stop is an automatic mechanism that tracks the price and manages limit orders. That is, instead of the classic Stop Loss, conditionally there will be a Limit Stop (Loss).

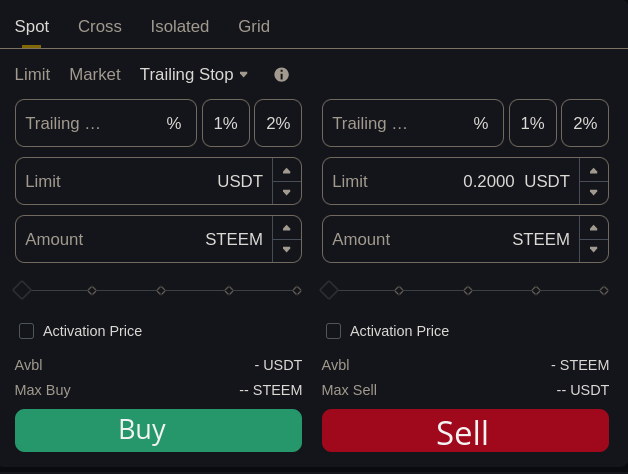

Trailing Stop on Spot

It consists of three main points (or two):

- Activation Price - this is the price, reaching which informs the trailing that it needs to monitor the quotes. If this parameter is not set, the trailing will start monitoring the price immediately after placing the Trailing Stop order. This is not always useful;

- Trailing Delta % (Callback Rate for futures) - a percentage indicator of the lag in setting the Trailing Stop price (conditional Limit Stop Loss) from the market price from the moment of activation, so that there is a margin for fluctuations and correction;

- Limit - this is the desired purchase/sale price of the asset.

The Trailing Stop differs from the ordinary Limit Stop order in its dynamic change, that is, the Limit Stop will be executed only at the set price and will not be adjusted to the trend, while the Trailing Stop does this, which can increase the level of insured equity and profit. For example, when buying from 0.16, and growing to 0.21, the Sell Limit Stop has a sell price of 0.19 in case of a decline, so it will be executed, regardless of the maximum, even if it was 0.25. And the Trailing Stop, also having a limit, pulls the Sell Stop closer to the price, coordinating it with the delta %. And the insurance, probably, could have worked somewhere in the range of 0.21-0.24. In the first case, this is 300 points, in the second 300-900. The difference is obvious, because for 1000 coins it is respectively $30 and $30-$90 (without taking into account the commission).

Selling on Spot with Trailing Stop (if you've reached futures, you probably have more knowledge)

This can help protect assets from unwanted decline. For example, if you have purchased STEEM coins at 0.1600 and their value is expected to grow, you can set a Sell Trailing Stop:

- Activation Price: 0.17 - when this value is reached, the trailing stop will be activated and will track the market (without setting it, it will track from the moment the trailing stop is placed);

- Delta deviation 5% - that is, from the price mark of 0.17, a limit order for sale at a price of 0.1615 will be made, which is already better than 0.16 and safer;

- Limit - let it be 0.18, this will mean that when the price will be growing above, to 0.19-0.20, and then wants to return, the STEEM coins will be sold at 0.1800 or higher, if the trailing stop price has been pulled up higher. Provided that the price has been in the approximate range of 0.1896-0.20, so that the 5% delta moves the trailing stop above the 0.18 limit. And if this does not happen, that is, only 0.1850 and a return, then the 0.18 limit should work. Without reaching the limit price, the trailing stop price, which will move from 0.17 to 0.1615 and will rise higher as the price rises, will be in effect. If the Trailing Stop activates tracking immediately from the market from 0.16, then the delta will pull the insurance somewhere around 0.15 with a tail (like a Stop Loss), this is also good, especially in case of a deep decline to 0.15 and deeper.

Purchase

For a purchase, you need a Buy Trailing Stop, this allows you to purchase an asset if there is a pullback from the maximum or a corrective decline during an uptrend or at signs of a reversal of a downtrend from the lows. The only difference is that it is focused on buying the asset and tracks the price lower than the recent price increase.

Example for a downtrend

A downtrend is underway, the price passes the minimum of 0.18, then 0.17, 0.16, 0.15, and somewhere around 0.13 we have strong support and signs of a reversal or a good corrective pullback. Then you can set the activation price at 0.15 with a delta of 3%, so that when the Trailing Stop is activated, the price will shift from 0.1545 and after a decline in the range of 0.13-0.14, have a better price for buying than the set Limit.

Example for an uptrend

Almost the same as for a downtrend, only the movement will be shorter.

Trailing Stop with the ATR indicator

In general, in order for the Trailing Stop to take into account the ATR, and specifically to focus on it and change the trailing stop price, you need to have a specialized trading platform to which you will be connected via API or other solutions, such as trading strategies on TradingView or automated advisors for trading terminals that allow API connection, where you can make your own or find a ready-made solution for trailing by indicator and much more. However, the basic capabilities, without additional searches, allow only to focus on the ATR as an indicator in a separate window on the chart.

What do different time intervals give in a bull market?

A comprehensive approach to analyzing several different time periods of the chart unfolding gives an understanding of the overall situation on the older ones, and the smaller ones will tell you what to expect in the near future and where it is better to enter a position (buy or sell).

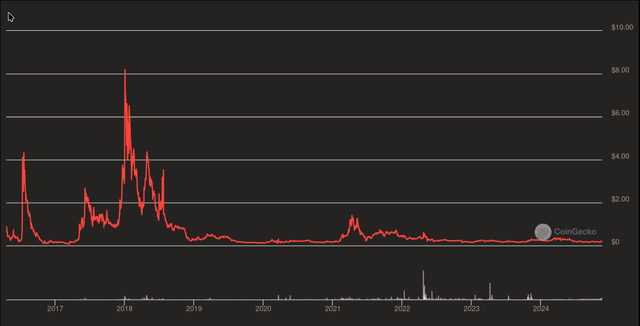

First, it is better to look at the big picture, which shows that since January 2018, there has been no bullish trend, there has only been a decline, from 2019 it has been mostly a sideways channel, and a very narrow one at that, only in 2021 was there an attempt at growth.

However, considering that the price of the asset is almost at the bottom, and the Bitcoin and cryptocurrency sector is fueled by news that Trump will do something good for it, there are prospects for growth.

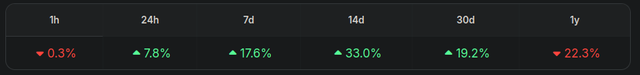

So we have a good biggest growth only in the last 14 days, and for a year the bears ruled.

CoinGecko

CoinGecko

On the weekly W1, the support and the formation of a base on it are already better visible, which gives hope for the bulls, but it is not at all clear whether the further development of the recent impulse will occur, because earlier after such spikes, there was usually a depreciation.

D1 already has a step, like the beginning of the third Elliot wave, but weakly.

H2 shows in more detail the formation of the 0.2118 resistance (the upper boundary of the upper channel from June 2024) and its test, where the buyers' impulse to 0.25 was eaten up by the bears. So there may be a pullback, because there is a small bearish engulfing. It may drag on all the way to 0.19-0.18, because there was already a big surge in activity and an increase in the supply of offers on the market. Therefore, it is better to wait and see which way the market will go, and in which direction it will break out of the 0.2118-0.2021 range.

Even smaller 30m, seems to have an upward trend, and is targeting 0.22 and 0.2250 in the near future, but without any guarantees.

Summarizing the technical analysis, the coin is generally in a state of stagnation, on the W1-D1 there is positivity, but without much expression for continuation (although fundamentally there are bullish sentiments), because it has already jumped well, and smaller periods show that the situation is not entirely clear and the price may correct for some time in the range of 0.2021-0.2118, and a breakout from it will indicate the direction, i.e. above it is better for the bulls.

And the 30m is holding a growth position in the micro-trend and has targets of 0.22 and 0.2250 as short-term. So different periods help to orient well and understand what can be expected from the market. And if the higher ones give little clarity, the smaller TFs can show the beginning of some movement. Provide targets with a higher probability of reaching or the possibility of trading within the day. Because if from 0.16 to 0.25 it is 900 points of growth, then with corrections to supports and new rises, it will be much more, somewhere around 1500, if you watch closely and catch them in time.

How to use this to improve information on entry points, stop loss levels and profit taking.

This is also simple, because based on the higher TFs, a sideways channel is visible, so there is not much to expect, and new support levels and figures will take much longer to form. Therefore, the surge in growth to 0.25 is a good reason to fix the result on the W1.

For example, on the D1, after fixing the first trade #1, buy again after the appearance of a step for growth, of course, if there was no big spike, but even so there was a small rise of over 100 points. And set the stop loss already under it. If you look closely at the image, you can notice a greater distance between the activation price (market, respectively, at the time of activation) and the Trailing Stop price. The difference there is over 100 points. D1 can afford this.

"Post body exceeds 65280 bytes. The continuation is in the comments."

#ukraine #cryptoacademy-s21w3 #s21w3 #club5050 #crypto #steem #usdt #bull