(강추영상 번역) Thomas Lee - The Economics of Cryptocurrencies (가상화폐의 경제학)

인상깊게 봤던 영상입니다. Fundstrat을 설립한 Tom Lee라는 리서치 애널리스트가 올해 1월 경 발표했던 자료입니다. 가상화폐 시장을 매크로 측면에서 접근한 것이 인상적입니다. 이 분은 25년 동안 애널리스트로 활동 후 Fundstrat이라는 리서치회사를 설립하였습니다. 영어로 보았지만, 보다 많은 분들과 나누고 싶어서 아래와 같이 번역을 하였습니다. 어색한 표현이 있을 수 있으니, 양해해주시기 바랍니다.

영상에 나온 PT자료의 본문은 아래 링크에서 다운받으실 수 있습니다.

여러분 좋은 아침입니다. 이 자리에 서게 되어 정말 기쁩니다. 다음 20분 동안 암호화폐 경제에 대해서 이야기를 나누고자 합니다. 우선 제 배경에 대해서 설명을 드리는 것이 이 산업의 중요성을 이해하는데 조금 더 도움이 될 것 같습니다.

저는 1991년에 워튼(펜실베니아 대학 경영학과)을 졸업했습니다. 그때, 학장님은 5년마다 새로운 경력을 만들어야 한다고 조언해주었습니다. 그런데 불행하게도(?) 저는 25년 동안 리서치를 해왔습니다. 키더 피바디, 살로몬 브라더스, JP모간, 그리고 지난 3년 동안에는 제가 설립한 리서치회사에서 일했습니다.

리서치라는 것은 매우 특별합니다. 우리가 직접 고객 돈을 운용하지는 않지만, 신뢰가 중요하다는 것입니다. 1993년부터 저를 지지해준 고객들이 있습니다. 아마 제가 최소 5번은 그들을 파산케 했을지는 모르겠습니다. ㅎㅎ 하지만 그들은 저에게 여전히 대가를 지급해주고 있고 저에게 급여를 주고 있습니다. 아마 그렇게 신뢰를 쌓게 된 3가지 이유를 들 수 있을 것입니다. 첫째로, 우리는 단순히 의견을 제시하는 것이 아니라, 분석을 제공합니다. 아마 여러분들도 제가 보여드릴 분석툴을 활용해보실 수 있을 것 같습니다. 두번째는, 우리는 근시안적인 관점을 가지고 일하지 않고 장기적인 관점을 가지고 일합니다. 2년 정도 후에 될 것 같은 아이디어를 찾는 것이 아니라, 한 세대를 거쳐 될만한 아이디어를 찾고 있습니다. 세번째로 저희는 소수의 관점에서 일합니다. 암호화폐 시장은 아마도 가장 소수적인 관점을 보이는 분야가 아닐까 싶습니다. 이 분야에 대해서 우리들의 고객이 저희의 의견에 대해 이렇게 크게 반대를 한 것을 본적이 없습니다. 아마 그 이유는, 가상화폐가 보통의 사업처럼 어떤 출자자금을 가지고 시작된 것이 아니고, 제로 달러에서 시작되었기 때문에 사람들이 많이 눈치채지 못했고, 논쟁의 대상이 되었던 것 같습니다.

오늘 저는 4가지 관점에 대해서 이야기를 나누고자 합니다.

첫번째는 디지털 신뢰에 대한 문제이고 그 중요도입니다.

두번째는, 이 모든 현상이 밀레니얼 세대와 관련되어 있다는 것입니다. 이 자산을 주도할 세대는 저희들이 아니라, 저희의 자식들 또는 현재 밀레니얼 세대들입니다.

세번째는, 현재 이 시장의 다른 금융으로 침투한 정도는 극히 작아서, 아직은 초기단계라는 얘기를 하고 싶습니다.

네번째는, 왜 월가가 이 시장에 집중할 것인가입니다. 월가가 어딘가에 자원을 투입하면 보통 그 시장은 꽃을 피우게 됩니다.

그럼 시작하겠습니다.

디지털 신뢰(Digital Trust)

우리는 미국의 금융 시스템에 대해 매우 자신있어 합니다. 왜냐하면 꽤 잘 작동하기 때문이죠. 그런데, 우리는 갈 수록 디지털화되어가는 세상을 살고 있습니다. 미국 S&P500 지수를 보시면, 대부분 디지털 관련 주식들이 많고 우리들의 삶에 있어서 디지털 신뢰는 매우 중요합니다. 그리고 블록체인에 대해서 생각을 해보면, 중앙집권화된 세상에서 우리가 꼭 종이로 된 돈을 가져야 하는 것인가 아니면, 본질적으로 디지털화된 자산을 가지고 있어도 되는 것인가 생각해볼 수 있겠습니다. 또한, 우리는 실물 자산의 토큰화되어가는 추세를 보게 됩니다.

작년 말레이시아 중앙은행이 해커에게 USD 50mn (약 550억 원 정도)을 실수로 송금한 사례가 있었습니다. 디지털 세상에 있어서 중앙화 시스템에 잘 작동되지 않는 예시가 될 것 같습니다. 이번에는 사람들이 중앙정부에 대해 어느 정도 신뢰를 하는지 볼 수 있는 자료입니다. 그 신뢰도가 지난 50년간 가장 낮은 수준에 있음을 알 수 있습니다. 금융시장의 안정성에 있어서 각 개인이 중앙정부를 잘 신뢰하는 것이 중요한데, 이런 발표는 심각성이 있는 것 같습니다. 이 동일한 질문이 미국 외에서도 이뤄졌는데, 음영으로 처리된 국가들은 미국보다 중앙정부를 더 못 믿는 곳입니다. 거기에는 브라질, 아르헨티나, 대한민국, 이탈리아, 그리스 같은 나라들입니다. 신기하게도 이런 나라들일 수록 가상화폐가 진전을 보이고 있는 나라들이라고 할 수 있습니다. 정부에 대한 불신과 가상화폐의 발전에 높은 상관관계가 있음을 알 수 있습니다. 우리는 미국에 있으니까 달러 자산에 대하여 불편함을 느끼지 않을 수가 있는데, 미국 밖에서는 사람들이 달러 외로 표시된 자산을 선호하는 것을 알 수 있습니다.

밀레니얼 세대 (Millenial Generation)

밀레니엄 세대에 대해서 이야기해보겠습니다. 2016년 페이스북이 실시한 설문인데요, 밀레니얼 세대에게 은행을 신뢰하냐고 질문하였습니다. 그런데, 92%의 밀레니얼 세대가 은행을 신뢰하지 않는다고 합니다. 그 이유 중 하나로는, 금융위기 때 그들의 부모님들이 실직하여 집을 잃는 것을 봤기 때문일 수도 있겠습니다. 전반적으로 밀레니얼 세대가 중앙화 시스템을 신뢰하지 않는다는 것을 알 수 있습니다.

그런데, 보다 중요한 것은 바로 밀레니얼 세대가 금융시장에 어떤 영향을 미치느냐 하는 것입니다. 밀레니얼 세대는 1981년부터 2000년 사이에 탄생한 세대인데, 대략 그 수는 9.6천만 명입니다. 이는 역사상 1세대에서 태어난 가장 많은 사람들의 수입니다. 베이비부머 세대들은 대략 8천만 명이었죠. X세대는 제 세대인데, 너무 미미한 숫자입니다. 차트를 보여드릴건데요, 우리세대는 경제에 그다지 큰 영향력을 미치지 못했습니다. 아마 그래서 지난 10년간 경제가 그다지 발전하지 않았을 수도 있겠습니다.

우리는 20살의 관점, 밀레니얼 세대의 관점에서 한번 세상을 바라볼 필요가 있습니다. 베이미부머들이 20세였을 때, 그들은 그림에 나와 있는 톰 행크스였습니다. 그의 최근 사진을 보면, 꽤나 멋지게 나이를 먹기를 했습니다, 이전만큼 생글생글하지는 못하죠. Gen X에게는 레오나르도 디카프리오입니다. 그는 이제 신사가 되었습니다. 밀레니얼 세대에게는 어떤 사람이 아이콘 같을까요? 저는 저스틴 비버를 선택했습니다. 밀레니얼 세대를 이해하기 위해서는 그들이 20대였다면 어떻게 생각했을지 봐야합니다. 이것이 중요한 이유는, 각 세대들이 어떻게 기술과 사회의 변화를 인식했는지 알아야 하기 때문입니다.

베이미부머들은 젊은 여성들이 직장에 근무하는 것을 경험했습니다. 또한, 애플의 탄생을 봤던 세대고, IBM 컴퓨터, 마이크로소프트의 출현을 지켜봤습니다. 제 세대인 X세대는 무선 전화기, 이메일, 문자, 그리고 인터넷과의 융합을 경험했지요. 저는 이러한 기술 분야의 애널리스트를 했던 경험에 대해 영광스럽게 생각합니다. 1993년부터 2007년까지 이 분야에서 일하면서, 회사들이 자금을 조달하는 것을 도왔지만, 보다 중요하게는 인터넷 시장의 흥망성쇠를 경험했습니다.

밀레니얼 세대가 경험하는 것들은 페이스북, 우버, 에어비엔비, 인스타그램, 킥스타터 등입니다. 지금 우리는 이것들을 매우 편하게 생각하지만, 만약에 1990년에 누군가 여러분에게 미래에 US$500bn(약 550조 원)에 달하는 회사가 있을텐데, 그 어떤 과금도 없고, 단지 당신이 타인과 정보를 교환하는 것만 있다고 한다면 여러분은 어떻게 반응했을까요? 아마 1998년에 대부분의 사람들이 그건 실패작이라고 할 것입니다. 그러나, 페이스북에 그렇게 돈을 벌고 있고, 소셜미디어는 밀레니얼 세대의 현상입니다.

그런데, 블록체인도 밀레니얼 현상입니다. 만약 우리가 생각하는대로 이 세대가 이를 도입한다면, 이것은 인터넷 버블이 아니라, 이머징 시장이 자산(asset class)으로 인정받는 정도가 아닐까 싶습니다. 베이비 붐 세대의 예시를 통해서 왜 한 세대의 움직임이 10년 이상을 간다는 것인지 한번 설명해보도록 하겠습니다.

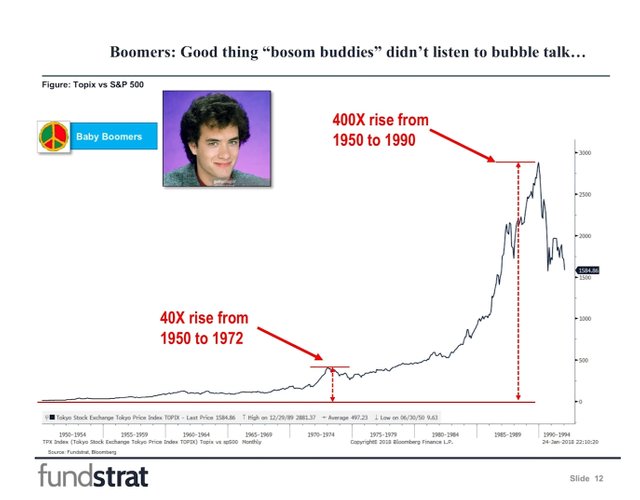

이것은 일본 주식시장의 차트입니다. TOPIX는 1950년부터 1972년까지 40배 올랐습니다. 이건 말도 안되는 성장입니다. 한 나라의 주식시장이 20년 동안 40배 오른다는 것은 말도 안되는 것입니다. 그런데, 1972년 꼭지점을 한번 보시겠습니다. 이때, 일본 주식시장이 3배 증가하면서 헨리 키신저가 일본을 G7으로 초청하기에 이릅니다. 선진국으로 간주한 것이죠. 그런데 바로 다음해, TOPIX는 50% 하락하였습니다. 일본 주식에 투자한 것을 본 이 사람의 부모님은 이렇게 (부정적으로) 얘기를 했겠죠. 아들아, 우리는 세계대전에서 일본과 싸웠고, 그들은 베트남 전쟁에도 참여했고, 한국전쟁에도 참여했는데, 왜 일본의 주식시장 매수하면서 돕고 있는거니? (역자주: 아마 떨어진 시장에 투자하는 아들을 보고 한심해하는 의미인 것 같습니다) 그런데 1970년에 템플턴 자산운용사가 생겼고, 그때에 투자할 수 있는 신흥국은 5개국 밖에 없었습니다(역자주: 요즘 비트코인에 투자하는 아들을 보고 하는 부모님들의 말씀과 조금 비슷한 느낌입니다^^. 비트코인에 투자하는 ETF도 곧 나올 참인데, 이것은 템플턴과 비슷한 느낌이네요) 부모님의 말씀은 현명한 조언이었을까요?

TOPIX는 20년 동안 또 한번의 상승장을 기록하였습니다. 40년 동안 TOPIX는 400배 올랐습니다. 이것은 무슨 한 회사를 얘기하는 것이 아니라, 한 국가에서 일어난 일입니다. 그 아들이 부모님의 조언을 듣지 않은 것은 매우 잘한 일이죠.

<2부>

그러면 밀레니얼 세대에 대해서 생각해보시죠. 평균 나이는 26세이고 술을 마시고 차를 사기 시작했습니다. 그들이 주류 시장을 변화시킨 것을 잘 아실겁니다. 맥주대신 위스키를 마시고 있지요. 자동차 시장도 변화시켰습니다. RV(인원이 많은 6인 이상 탑승할 수 있는 차량)차량 부흥기를 그들이 이끌었다는 것을 아는 분들이 많지 않을 것입니다. 작년과 같이 RV차량 매출이 강했던 때는 Lucille Ball (1960-80년대에 활동했던 미국 여배우)이 TV에 나왔을 때였습니다. 거의 50년 전이죠. 44%의 RV 차량 구매자는 밀레니얼 세대입니다.

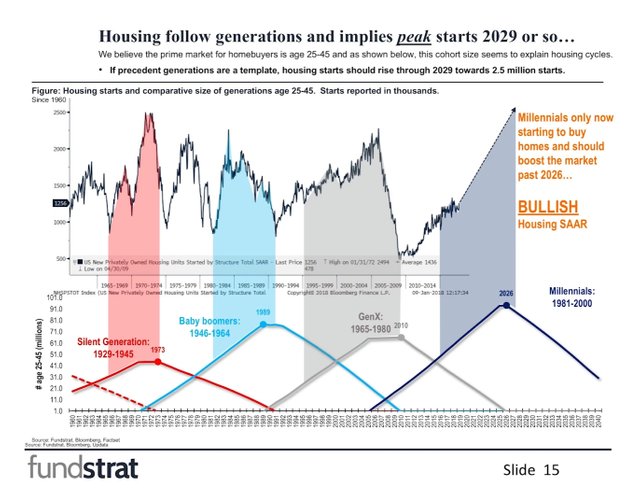

향후 30년간 이 세대가 무엇을 할지 지켜보셔야 할겁니다. 여기에는 세대별 인구도표를 올려놓았습니다. 밀레니얼 세대는 이제 2개의 핵심적인 시점을 진입하고 있습니다. 주택 구매 시기와, 투자 시기입니다. 주택을 한번 살펴볼까요? 각 세대별로 21-35세 구간을 색칠하였는데요. 빨간색은 사일런트 세대, 베이비 부머 세대는 파란색, X세대는 회색, 밀레니얼은 네이비입니다. 매 세대마다 주택착공수가 고점을 형성했었습니다. 이 말은 다시 한번 주택착공이 2030년 경에 올라갈 것이라는 의미입니다. 그러니까, 집 팔지 마세요 (ㅎㅎ). 오를거에요.

이번에는 투자 시기를 알아볼까요? 소득이 가장 높은 시기인 30-64세 구간에서 발생하는 매년 저축 금액은 연간 1조 달러 (약 1100조원)입니다. 매년 35에서 60세 사이의 사람들이 투자에 배분하는 자금이 연 1조 달러라는 의미입니다. 지금은 베이비부머와, X세대가 대부분을 차지하고 있습니다. 밀레니얼 세대는 이제 이 시기에 진입하고 있습니다.

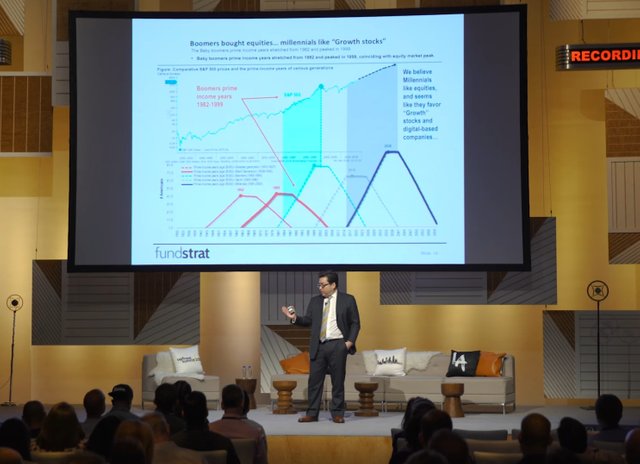

침묵세대 (1920-1940년에 태어난 사람들의 시대)는 이 시기에 무엇을 했을까요? 그들은 금을 샀습니다. 금태환이 정지됐던 1971년 금은 40불이었고, 이때 처음으로 금에 대한 매매가 허용됐습니다. 이 세대가 금을 샀고, 10년 후 금은 600불로 15배 상승했습니다. 한 세대가 금을 산 것이 이렇게 가격 상승의 주요 원인이었습니다. 베이비 부머들은 주식을 샀습니다. 그들이 35세에 처음 도달했을 때는 1982년이었습니다. 파란 음영 부분이었고 그때는 주식시장의 르네상스였습니다. X세대는 사실 너무 작은 세대였기 때문에 시장에 큰 영향을 미치지 못했고 주식시장은 크게 오르지 않았습니다. 밀레니얼 세대는 주식시장의 상승을 가져올 것입니다. 그들은 성장주를 좋아하고 이것은 2038년까지 지속될 것으로 봅니다.

곧 밀레니얼 세대는 조단위의 저축금액이 있을 것입니다. 2016년 비트코인이 상승했던 시기는 우연하게도 밀레니얼 세대가 처음으로 저축의 시기 (prime saving years)를 진입하던 때입니다. 그들이 투자하는 매 10억달러는 250억 달러의 가치 상승으로 이어졌습니다. 만약 밀레니얼 세대가 총 저축액의 10%를 가상화폐에 넣는다면(약 1000억 불) 이는 매년 2.5조 달러의 상승으로 환산될 수 있을 것입니다. 이는 가상화폐 시장이 500조달러까지 상승할 수 있다는 의미입니다. 그렇다면 비트코인은 이 사이클이 끝나갈 때 즈음, 개당 1천말 불 (약 110억 원 -_-;) 까지 오를 수 있다는 의미입니다.

세이트루이스 연은에서는 화이트 페이퍼를 발표했는데, 가상화폐가 독자적으로 생존이 가능한 자산군이 될 것이라고 하였습니다. 제가 Wharton을 다녔을 때 십계명이 있었습니다. 20년 간 많은 규칙들이 변화한 것 같기는 합니다. 그때는 상장이 된 92%의 회사로 돈을 벌 것이라고 했었죠. 지금은 20% 수준입니다. 원래 Private Equity (비상장 회사)는 상장시장의 1/3의 수준이었습니다. 지금은 84% 수준까지 올라왔습니다. 몇년 후에는 비상장회사의 비중이 상장회사보다 더 클 것입니다. 원래 채권은 이자를 지급했었죠. 지금 독일의 80% 채권은 오히려 이자를 내야 합니다 (negative yield). 규칙이 변하고 있습니다. 요즘 S&P에 상장된 주식회사들의 가치 중 87%는 무형(intangible)의 것입니다. 만약 회사를 청산한다면, 여러분은 매달러마다 20센트만 가지고 돌아갈 수 있을 것입니다. 대부분의 회사들이 신뢰에 기반하고 있습니다.

사람들은 금을 가치의 저장수단으로 인식하고 있습니다. 우리가 연초에 발표했던 자료에서는 무엇이 진실인지 살펴보았습니다. 한 세대가 금으로 가치를 저장했을지는 모르겠지만, 사실 전체는 귀중품, 부동산, 음의 수익률인 채권을 포함합니다. 이 전체는 약 280조 달러입니다. 비트코인은 현재 2000억 달러 수준이지요. 만약 비트코인이 미래에 전체 중 1%만 차지할 수 있다면, 비트코인은 개당 15만 달러 수준일 것입니다. 멀리 내다본다면, 가치가 가상화폐로 이동하는 것을 상상해볼 수 있습니다.

그렇다면 마지막으로 왜 월가가 이 시장에 관심을 가질지 얘기해보겠습니다. 3가지 이유가 있습니다. 많은 이익이 나고 있는 시장입니다. 세계 1위 증권거래소인 ICE를 아실겁니다. 그들은 뉴욕증권거래소, 나스닥도 보유하고 있습니다. 그들은 엄청나게 많은 양의 주식을 거래하고 있지요. 그들이 작년 낸 이익은 16억 달러였습니다. 코인베이스가 작년에 낸 이익은 6억 달러입니다. 코인베이스는 화폐 종류가 4가지 밖에 없습니다. 그리고 전체 글로벌 거래량에서 그들이 차지하는 비중은 3% 밖에 되지를 않습니다. 얼마 후 ICE보다 돈을 많이 벌것이라는 사실은 믿어지지 않습니다. 그런데 그게 미래일 수 있습니다. 그래서 골드만, 모건스탠리 등도 이를 잘 알고 있다고 생각합니다. 가상화폐 시장은 약 5000억 달러 규모이지요. 이 정도면 세계 20위 정도의 시가총액이라고 볼 수 있습니다. 브라질, 스페인, 러시아, 싱가포르 정도입니다. 이 규모는 아일랜드, 이스라엘, 그리스, 터키, 베트남 보다 큽니다. 그런데, 월가는 수만명의 리서치 애널리스트를 통해 이 시장들을 분석하고 있습니다. 이들은 가상화폐에도 눈을 돌릴 것입니다. 세번째로 포트폴리오 관점에서 봤을 때, 가상화폐는 전통 시장과 상관관계가 높지 않습니다. 이 말은 포트폴리오를 운용하는 사람에게 있어서 성배와도 같습니다. 만약 주식에 60%, 채권에 40%를 투자하는 포트폴리오가 있다고 가정해봅시다. 만약 거기에 2%로 비중으로 비트코인을 넣는다면, 당신의 수익률은 6%에서 8%로 올라갈 것입니다. 그리고, 최대 하락폭은 줄어들 것이고, 연간 변동성은 더 낮아질 것입니다. 믿거나 말거나 비트코인은 여러분의 포트폴리오 변동성을 줄여줍니다. 5%를 넣으면, 수익률은 성층권을 향합니다 (ㅎㅎ). 그러니까, 당신은 가지고 있는 회사의 전부를 비트코인에 투자하지 않아도 됩니다.

저와 함께 해주셔서 감사드립니다.

잘 보고 갑니다

감사합니다 :)

감사합니다^^ 나머지도 곧 올리겠습니다^^

강추! 번역 2부도 곧 볼 수 있길 바랍니다.

감사합니다^^ 곧 올리겠습니다^^

잘 읽었습니다, 2부 기대하고 있겠습니다 :D (Ether 혁신적 가치 :D)

감사합니다^^ 제가 아는 분이신가요 ㅎㅎ

아니요ㅎㅎ 그냥 눈팅 수준으로 톡방에 올려주시는 좋은 정보들을 읽고 있습니다 :D

번역해주셔서 감사합니다.

방문해주셔서 감사합니다^^

재미난 포스팅이네요 ~ 영상도 한번 봐야겠다는

잘읽고 갑니다 !!

좋게 봐주셔서 감사드립니다^^

Congratulations @hypomone! You have completed the following achievement on Steemit and have been rewarded with new badge(s) :

Click on the badge to view your Board of Honor.

If you no longer want to receive notifications, reply to this comment with the word

STOPDo not miss the last post from @steemitboard:

SteemitBoard World Cup Contest - The results, the winners and the prizes

잘 보고 갑니다^^

좋게 봐주셔서 감사드립니다^^

진짜 좋은 영상 및 번역 감사합니다~최고예요~^^

정말 감사합니다! 영어로 된 좋은 영상을 찾게 되면, 또 번역해서 올리겠습니다^^